Met een gezamenlijke marktkapitalisatie van meer dan $110 miljard zijn Tether (USDT) en Circle (USDC) twee van de meest populaire stablecoins in het cryptocurrency-ecosysteem.

Stablecoins zijn speciaal ontworpen crypto-assets om een stabiele waarde te behouden. Ze zijn meestal gekoppeld aan een fiatvaluta zoals de Amerikaanse dollar of andere cryptocurrencies. USDT en USDC zijn toonaangevende voorbeelden van fiat-gecollateraliseerde stablecoins die aan de Amerikaanse dollar zijn gekoppeld in een verhouding van 1:1. Dit betekent dat elke USDT- of USDC-token altijd $1 waard is.

In de loop der jaren, met name na de ineenstorting van Terra LUNA en het falen van de UST-algoritme-stablecoin, zijn er steeds meer zorgen gerezen over de waarde die deze activaklasse biedt en of ze daadwerkelijk “stabiel” zijn.

USDT vs USDC: Waar geven investeerders de voorkeur aan?

Opgericht in juli 2014 was USDT een van de vroegste stablecoins, gecreëerd door Brock Pierce, Craig Sellars en Reeve Collins. USDT werd ontwikkeld om twee belangrijke uitdagingen in de cryptocurrency-wereld aan te pakken: volatiliteit en de mogelijkheid om tussen fiatvaluta’s en cryptocurrencies te converteren.

Hoewel het activum voornamelijk wordt uitgegeven op de Ethereum (ETH) en Bitcoin (BTC) blockchains, verschilt de vertegenwoordiging ervan op beide netwerken. Op Ethereum worden USDT-tokens geïmplementeerd als ERC-20 tokens, terwijl Tether op Bitcoin gebruikmaakt van de Omni-laag om USDT-tokens weer te geven.

Sinds de lancering in 2014 is Tether het onderwerp geweest van een voortdurende controverse, voornamelijk vanwege het niet adequaat verstrekken van gecontroleerde financiële overzichten die de voldoende reserves ter ondersteuning van zijn USDT-stablecoin verifiëren.

Tether beloofde voor het eerst transparantie op 9 maart 2015 toen het zijn partnerschap aankondigde met het inmiddels geliquideerde Factom om “innovatie in zijn transparantie- en controlestrategie” te brengen.

We've partnered with @factomproject to innovate our transparency and audit strategy http://t.co/69wc93sG8j #bitcoin

— Tether (@Tether_to) March 9, 2015

Hoewel de officiële link naar de aankondiging van het partnerschap niet meer functioneel is, zijn details daarvan te vinden in internetarchieven. Daaruit bleek dat de Factom-blockchain een “onvervalsbaar audittraject van de Tether-walletdatabase” zou creëren. Er is echter geen bewijs van enige samenwerkingsverbanden tussen beide entiteiten in dit opzicht.

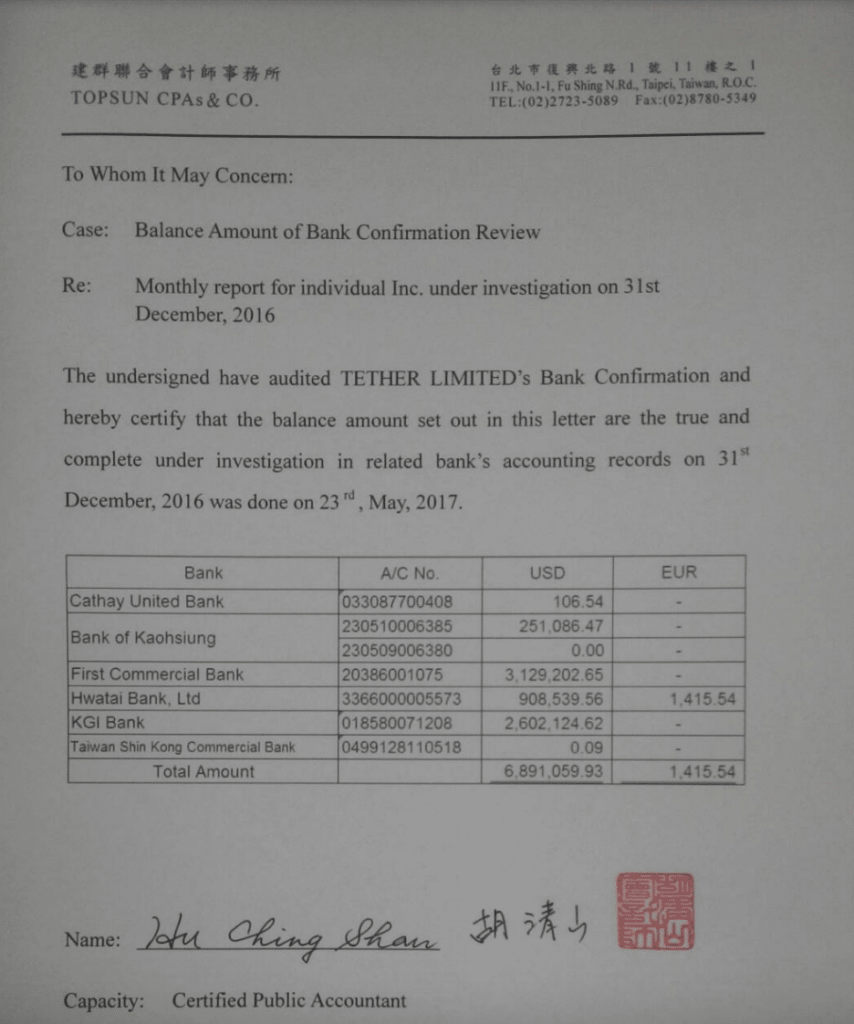

Een andere belofte werd gedaan in 2016 na de hack van Bitfinex (het zusterbedrijf van Tether). Tether zocht de diensten van de Taiwanese auditor Topsun. Velen geloven echter dat de betrokkenheid van Topsun geen echte controle was, maar eerder een verklaring gebaseerd op bankafschriften verstrekt door het Tether-management.

Tether’s lange geschiedenis van belofte en mislukking

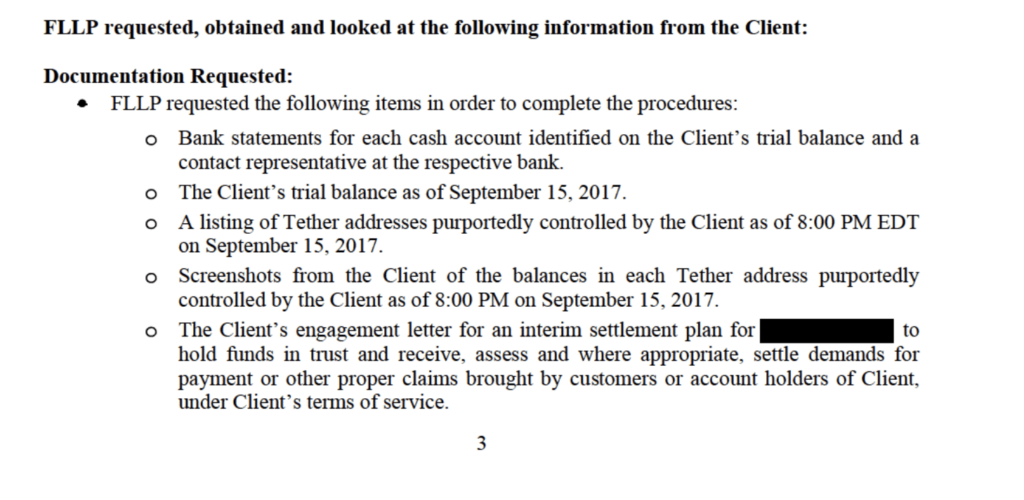

In 2017 kondigde Tether na zijn eigen hack van $30 miljoen aan dat het de diensten van Friedman LLP had ingeschakeld om “historische balanscontroleprocedures” uit te voeren. In plaats van een zeer gewenst controleverslag kwam er een memorandum van Friedman LLP aan Tether waarin laatstgenoemde zijn bevindingen over de financiën baseerde op Tether’s documenten.

Een jaar later verbrak Tether de relatie met Friedman. Volgens een woordvoerder van Tether:

“Aangezien Friedman buitengewoon gedetailleerde procedures uitvoerde voor de relatief eenvoudige balans van Tether, werd het duidelijk dat een controle binnen een redelijke termijn onhaalbaar zou zijn.”

In hetzelfde jaar maakte Tether gebruik van de diensten van het advocatenkantoor Freeh, Sporkin en Sullivan. Bloomberg meldde echter dat het advocatenkantoor geen officiële controle uitvoerde, maar slechts toegang had tot de rekeningen van Tether bij twee banken gedurende enkele weken en gegevens vrijgaf over de hoeveelheid geld die het bedrijf op één dag, 1 juni, bezat.

Tegen het einde van 2018 was Tether gestopt met Freeh, Sporkin en Sullivan en begon het samen te werken met zijn huidige bankpartner, Deltec Bank & Trust. Het bedrijf publiceerde een “portfoliobevestiging” over Tether’s bankkasportefeuille. Interessant genoeg beweerde Tether destijds dat het volledig gedekt was door Amerikaanse dollars en geen portefeuille aanhield.

Sinds 2021, na een schikking met de procureur-generaal van New York, was Tether verplicht kwartaalbevestigingen te verstrekken als bewijs van volledig gedekte reserves. Hoewel Tether sindsdien continu zijn bewijs van reserves heeft gepubliceerd, blijven er nog steeds twijfels bestaan in de markt.

De val van USDC

USDC kreeg een klap op zijn marktaandeel in maart na de onverwachte ineenstorting van Silicon Valley Bank (SVB). Op 11 maart bevestigde Circle dat het niet in staat was om $3,3 miljard van de $40 miljard aan USDC-reserves die vastzaten bij SVB te verwijderen. Dit zorgde er onmiddellijk voor dat de stablecoin zijn $1-koppeling verloor en op 12 maart zelfs werd verhandeld voor slechts $0,96. Het herstelde uiteindelijk zijn koppeling op 16 maart.

Te midden van dit alles wisselden veel mensen hun USDC om voor USDT, wat leidde tot een aanzienlijke daling van het totale aanbod van USDC.

The aggregated valuation of the top four Stablecoins 🔴 has continued to decline from its peak of $161B to a current value of $124B, an overall decline of 23%.

— glassnode (@glassnode) April 19, 2023

Netflow since aggregated peak:

🟢 USDT: -$1.3B

🔵 USDC: -$20B

🟡 BUSD: -$11.1B

🟣 DAI: -$4.4B pic.twitter.com/HZxKCyTaqR

De marktkapitalisatie van USDT is sindsdien gestegen, omdat het de gewenste veiligheidsbuffer bood voor velen op dat moment.

Top Stablecoin Marketcaps Over the Past 4 Months:$USDT: +$14B$USDC: -$10B$BUSD: -$14.6B pic.twitter.com/DNsD2g69pr

— Delphi Digital (@Delphi_Digital) March 27, 2023

Met een marktkapitalisatie van $29,56 miljard op dit moment is de marktkapitalisatie van USDC sindsdien met 28% gedaald, volgens gegevens van CoinMarketCap.

USDT vs USDC: Wie is de winnaar?

Ondanks de groeiende zorgen over de ondersteuning van USDT, hebben de tekortkomingen van USDC en andere stablecoins het de meest populaire stablecoin gemaakt. Dit betekent echter niet dat het activum zelf onfeilbaar is.