2021年10月7日に行われた、霞ヶ関キャピタル株式会社2021年8月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:霞ヶ関キャピタル株式会社 代表取締役 河本幸士郎 氏

霞ヶ関キャピタル株式会社 取締役執行役員/物流事業本部長兼物流事業部長 杉本亮 氏

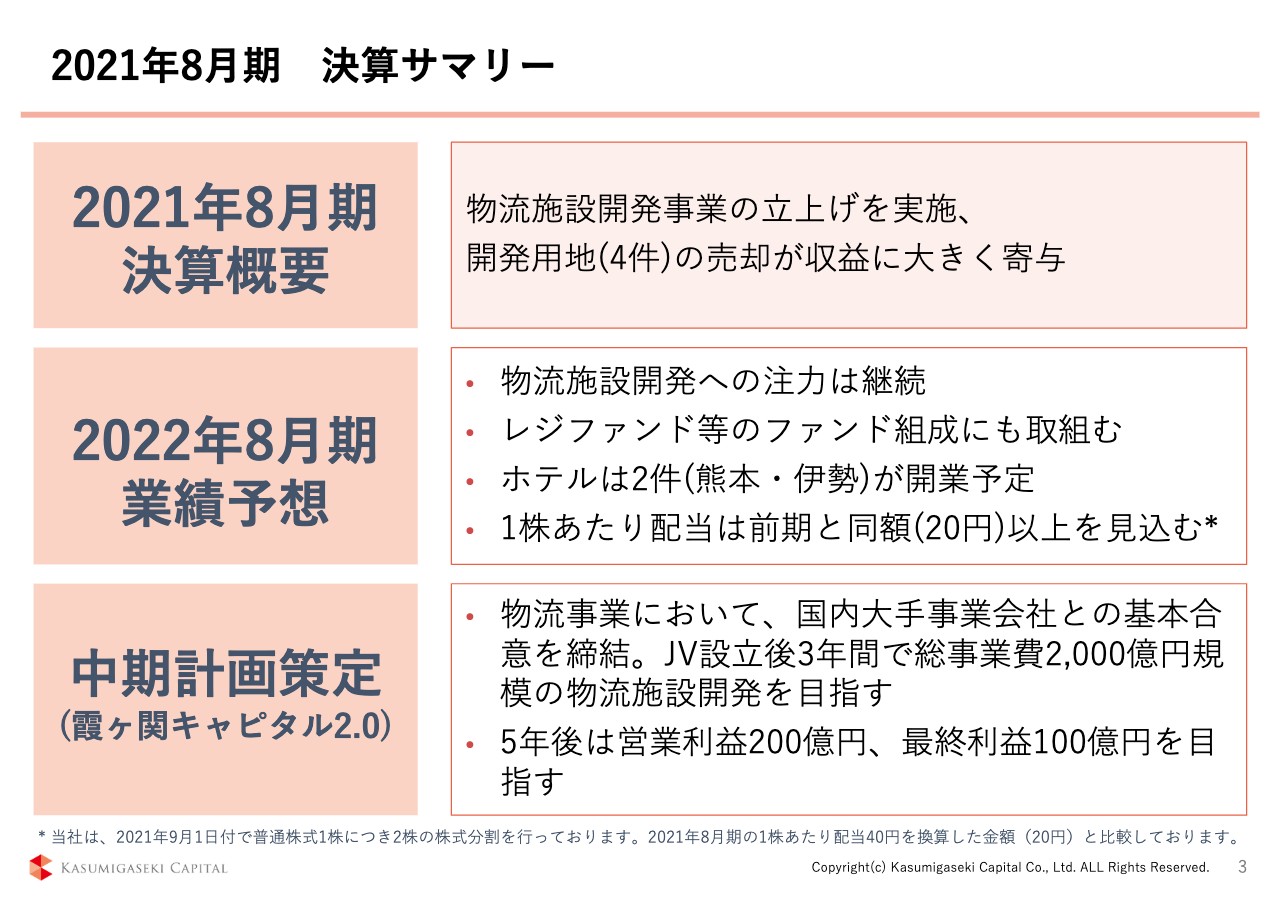

2021年8⽉期 決算サマリー

河本幸士郎氏(以下、河本):こんにちは。みなさま、本日は決算説明会にお越しいただき誠にありがとうございます。また、Webでご参加いただいているみなさまもお時間を割いていただきありがとうございます。では、始めさせていただきます。

本日は決算概要、事業内容、中期経営計画、ビジネスポリシー、Appendixの順で進めていきます。

まず、決算サマリーからご説明します。物流事業本部を設立したのが昨年6月です。それから1年間でチームアップするとともに、事業をしっかりと軌道に乗せることに成功しました。弊社にとって物流元年となった1年でした。

物流の開発用地を9件仕込み、そのうち4件が収益化に大きく寄与しました。今期も物流事業への注力は継続し、拡大させていきます。レジファンドの組成も進めており、近い将来に正式にみなさまにご報告できると思います。

ホテル事業についても後ほどご説明しますが、新型コロナウイルスが猛威を振るう中で、我々が展開するアパートメントホテル事業の優位性が確認できた1年でもありました。そのコンセプトをより洗練させ、具現化したホテルが年内にさらに2件開業します。

今期の配当については前期と同額以上を見込んでいます。

中期経営計画としては先日開示させていただいたとおり、物流事業において大手事業会社と基本合意を締結しました。内容としては、我々が66パーセント、先方が34パーセントの資本構成で合弁会社を設立し、3年間で総事業費2,000億円規模の物流施設の開発を目指すという内容です。

それを踏まえて、5年後には営業利益で200億円、当期純利益で100億円を目指します。我々はこの計画を「霞ヶ関キャピタル2.0」と呼んでいますが、その内容については後ほどご説明します。

2021年8⽉期 トピックス①(物流施設開発)

前期のトピックスについて簡単にお話しします。まずは物流事業についてです。先ほども少しご説明しましたが、9件の用地取得が完了し、そのうち4件はすでに開発許認可を整えて、投資家または事業パートナーへの売却が完了しています。我々は引き続きプロジェクトマネージャーとして開発を推進しています。

それらの案件の投資家や事業パートナーは、JR西日本不動産開発、世界最大級の運用会社であるBrookfield Asset Management、国内大手事業会社3社を出資社とするファンドなどで、いずれもいわゆる「ブルーチップ」と呼ばれるプレイヤーと事業を進めているのがおわかりいただけるかと思います。

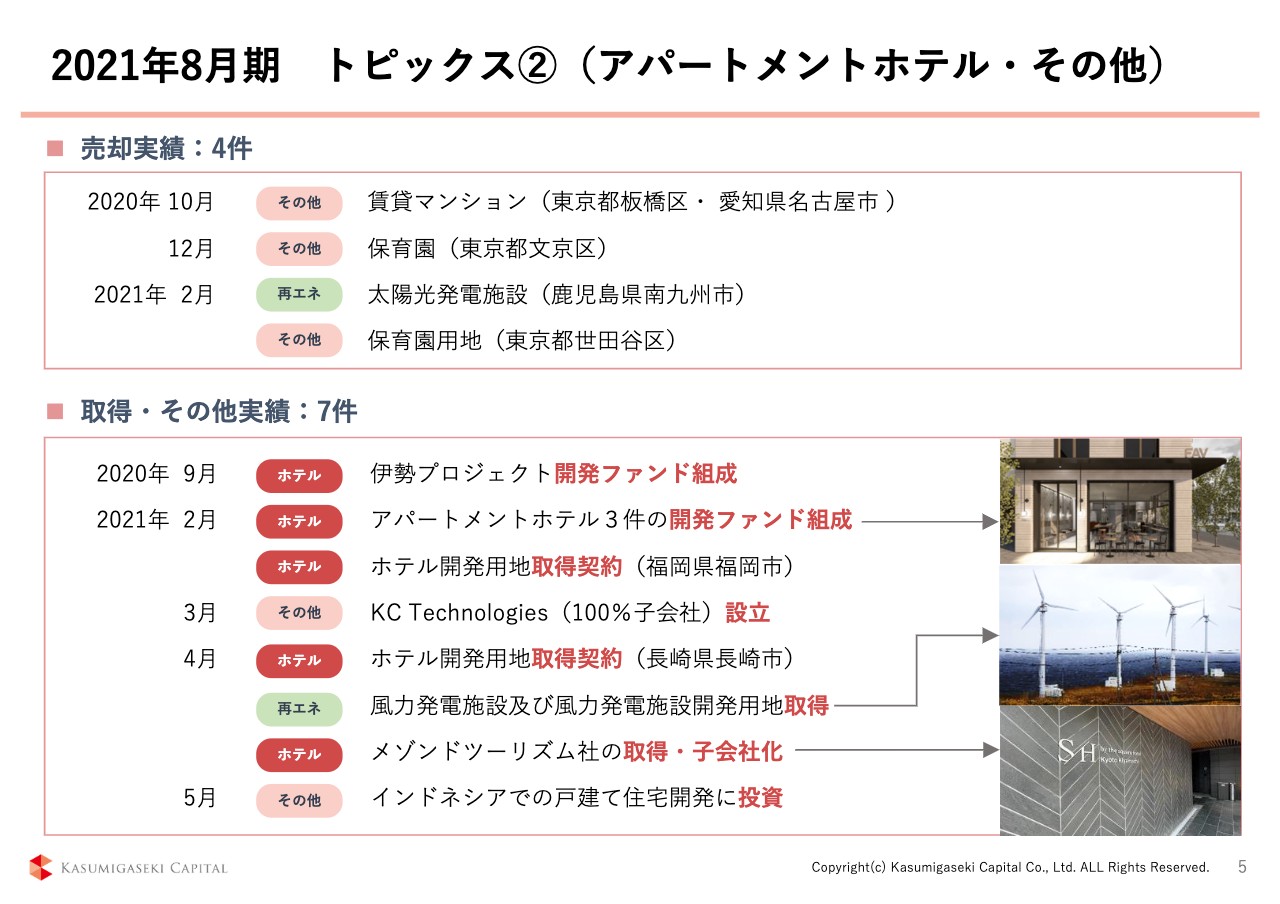

2021年8⽉期 トピックス②(アパートメントホテル・その他)

ホテルや再生エネルギー事業など、物流事業以外のトピックスについてもお話しします。売却実績としては4件です。賃貸マンションをバリューアップ、保育園の開発、太陽光発電の開発など、いずれも計画どおりに売却を完了しました。

その他の営業活動として、コロナ禍という逆風にも関わらず、ホテルの開発ファンドの組成を実現できました。再生エネルギー分野では大型の風力発電所用地を取得しました。また、京都の一等地で稼働中のホテルをかなりリーズナブルな価格で取得したり、海外事業ではインドネシアで戸建て事業を始めることができました。

新たな領域としては不動産テックの領域に参画すべく、KC Technologiesという子会社を設立し、ソフトバンクのビジョン・ファンドからOYO LIFE事業を承継しました。KC Technologiesの事業計画は目下策定中のため、こちらについてはみなさまにあらためてお話しする機会があるかと思います。

こちらのスライドをご覧いただくことで、我々はコロナ禍だからといって決してとどまることなく、前に前に進み、非常に多岐にわたって事業を推進してきたのがおわかりいただけるかと思います。

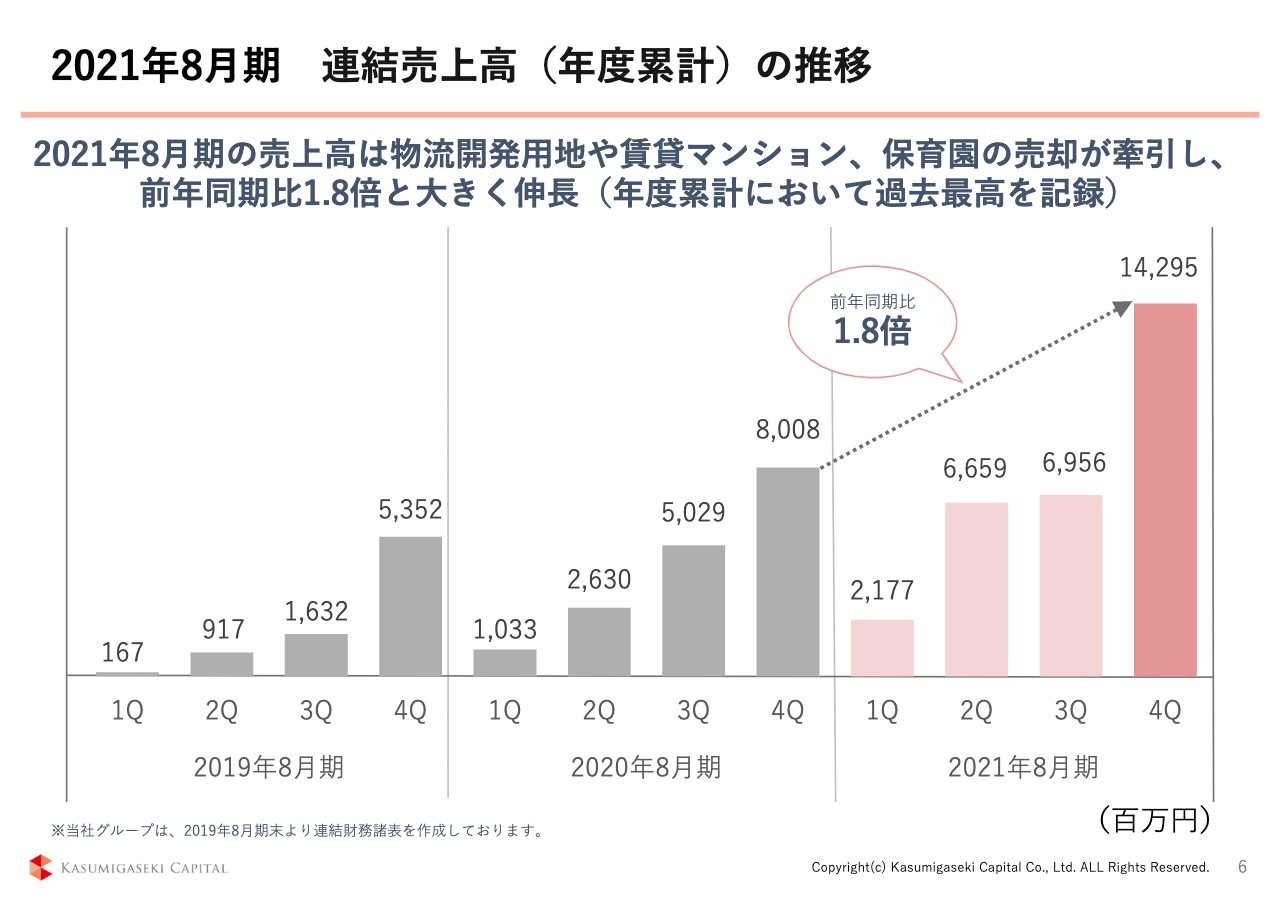

2021年8⽉期 連結売上⾼(年度累計)の推移

その結果が6ページのグラフになります。売上に関しては、前年同期比で2倍弱の143億円となりました。

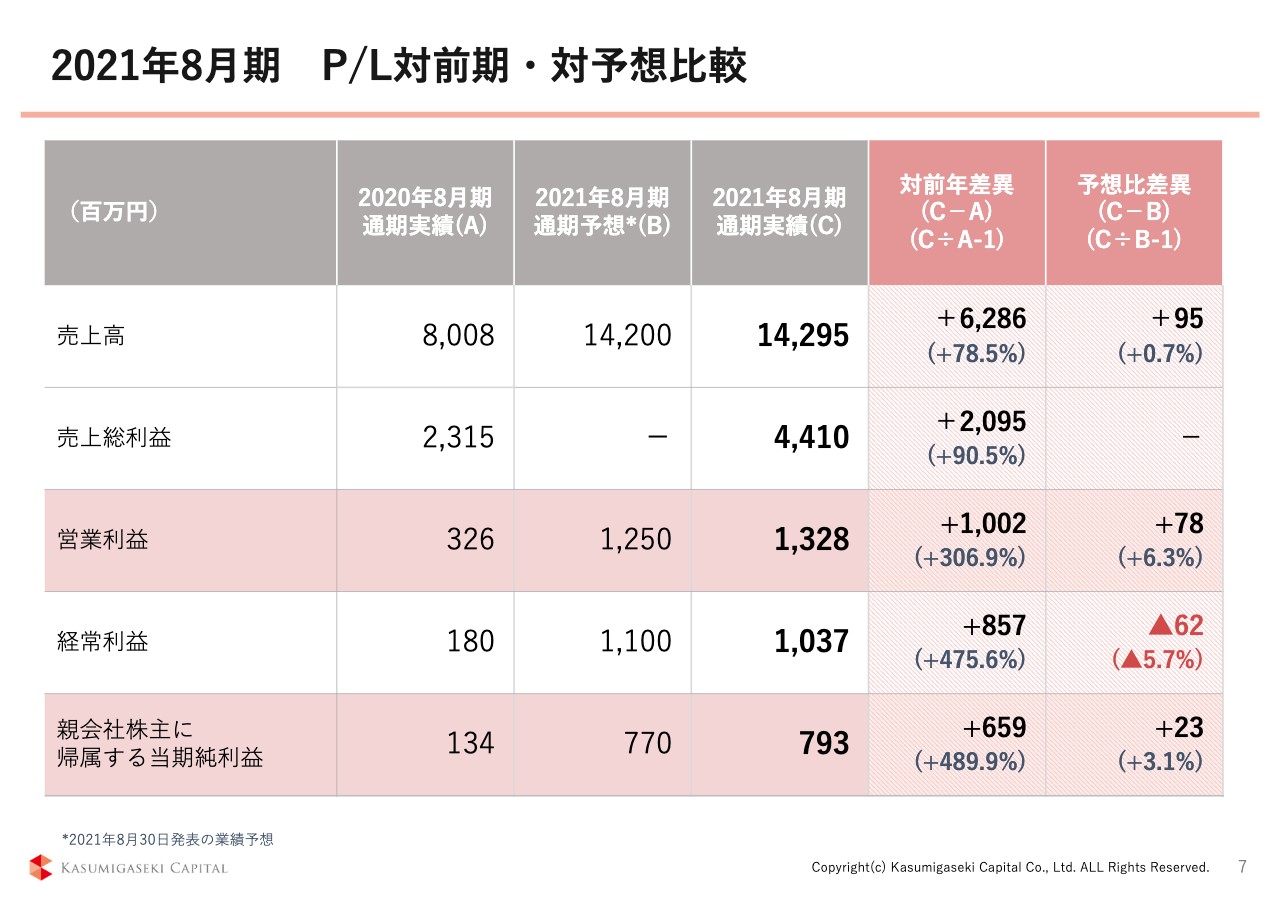

2021年8⽉期 P/L対前期・対予想⽐較

P/Lについて簡単にご説明します。経常利益はわずかに通期予想を下回りましたが、売上高・売上総利益・営業利益・当期純利益はいずれも通期予想を達成しました。

経常利益がわずかに下回った背景には、喜ばしい理由があります。物件の仕込みが想定以上に順調に進んだ結果、金融コストが想定より多くかかったためです。つまり、今期以降の収益につながる仕込みが進んだ結果と言えます。

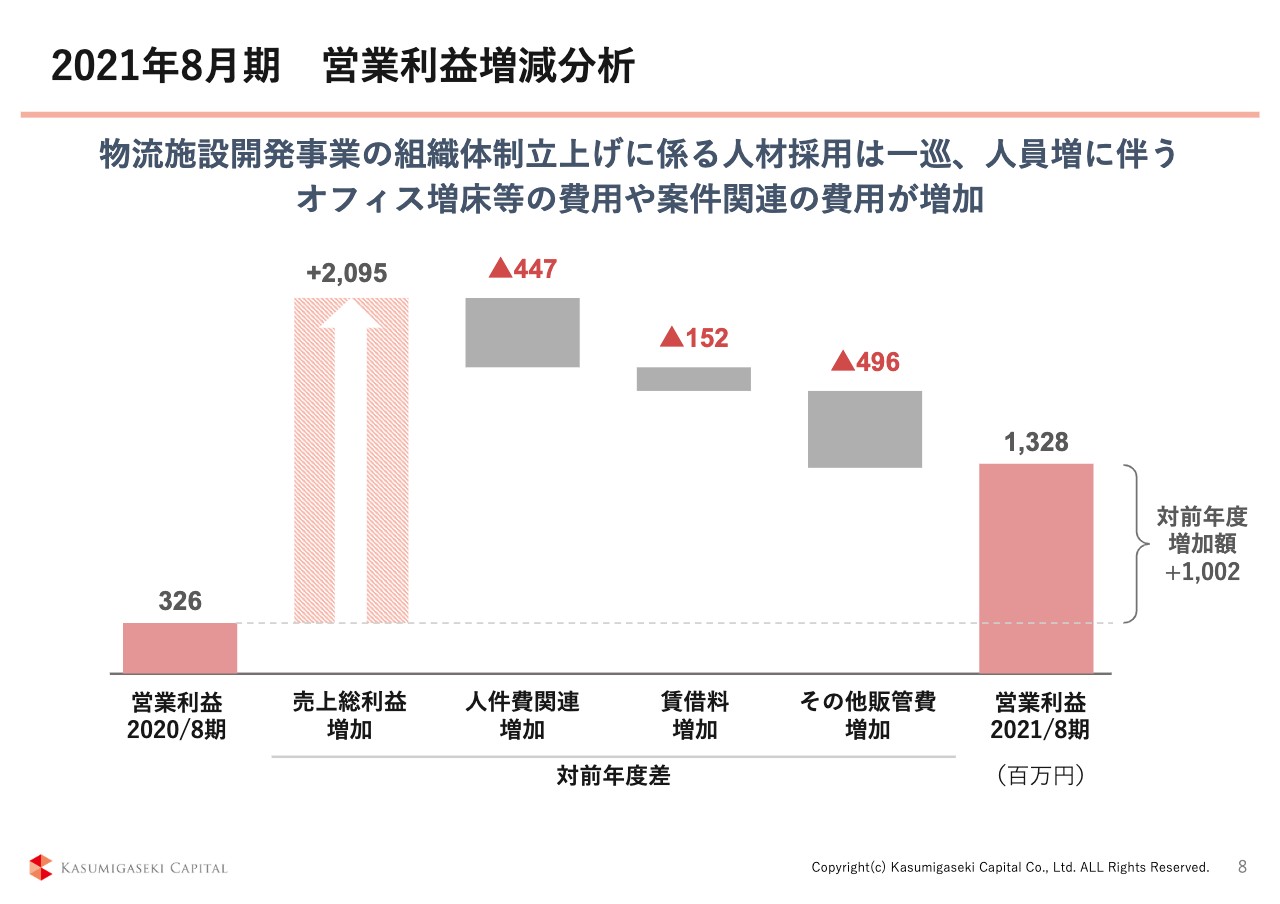

2021年8⽉期 営業利益増減分析

営業利益の増減分析についてはスライドのとおりです。営業利益は前年度比で10億円増加しました。

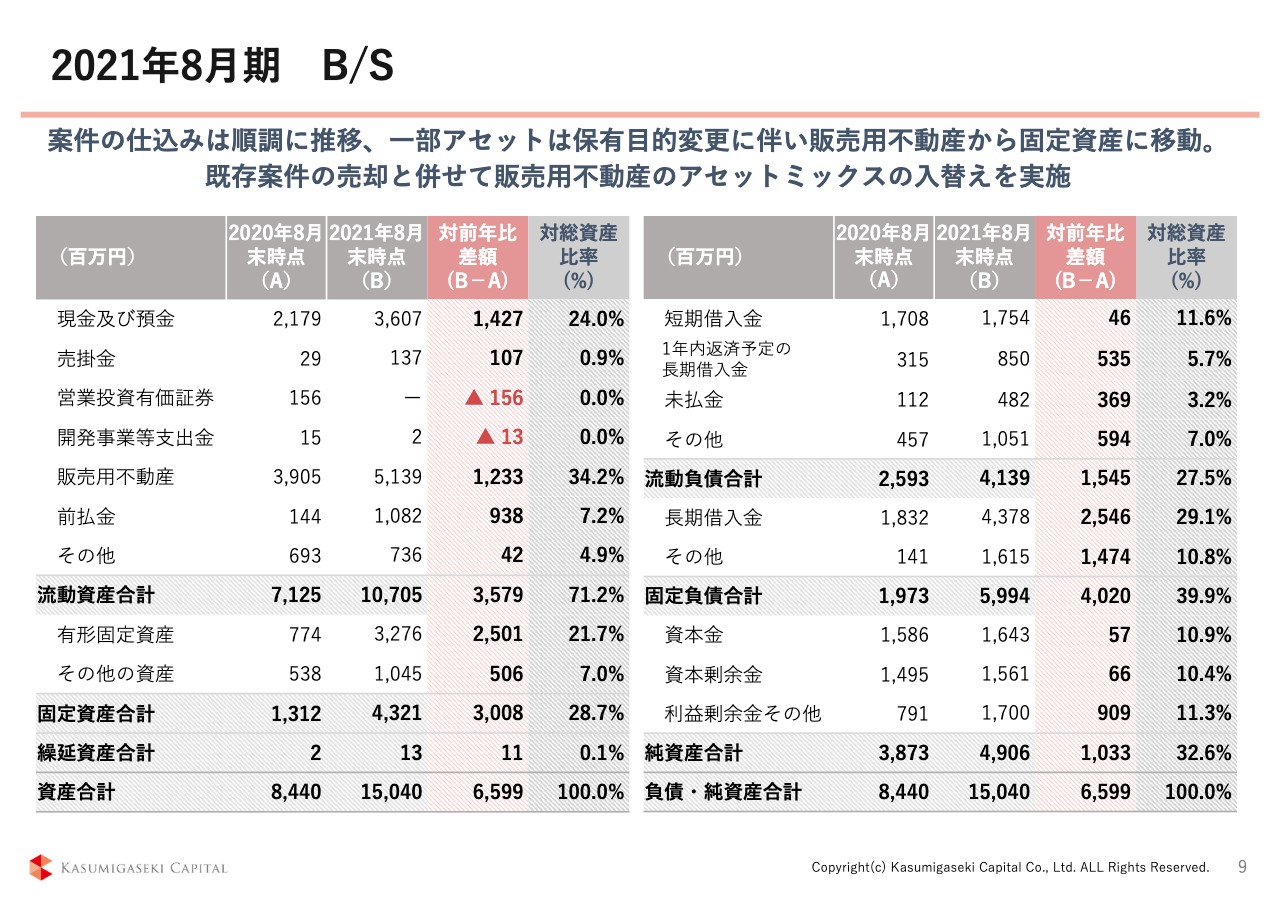

2021年8⽉期 B/S

バランスシートについてです。1年前に比べて70億円程度大きくなりました。主な要因は2つあります。1つ目は現預金の拡大で、2つ目は販売用不動産ならびに前払金が増えたことが挙げられます。

もう少し丁寧にご説明します。販売用不動産が12億円増加していますが、昨年まで販売用にのっていたショッピングセンターを今期は固定資産に振り替えており、そちらが減った分も加味すると、実際の販売用不動産は12億円以上増えています。

細かい数字は割愛しますが、70億円くらいバランスシートが大きくなった要因は、現金と販売用不動産の増加の2点が大きく占めているとご理解ください。なお、自己資本比率は32.6パーセントでの着地となりました。

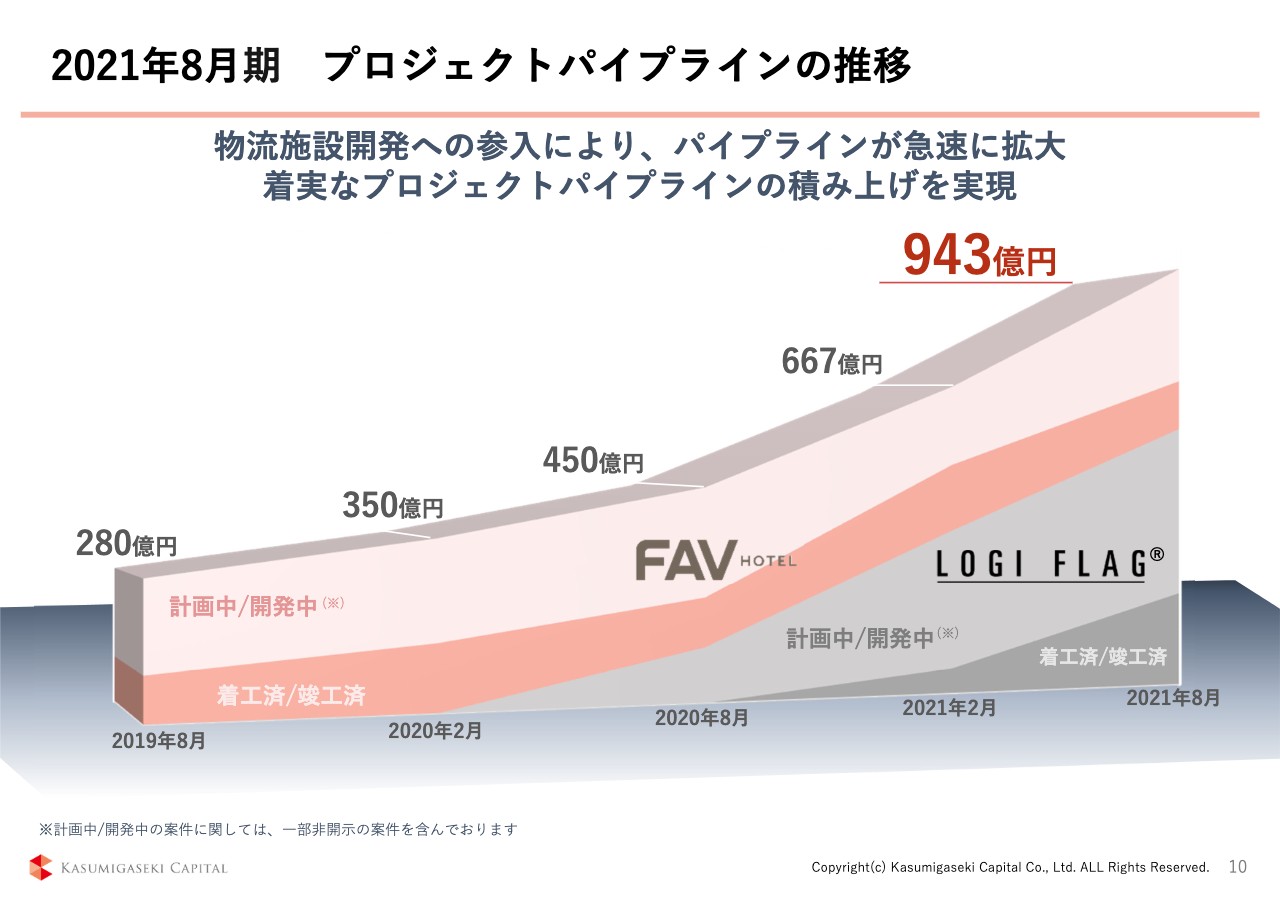

2021年8⽉期 プロジェクトパイプラインの推移

我々の手元にどれくらいのパイプライン、つまり開発予定の案件があるのかを示したスライドです。1年前は450億円でしたが、この1年で500億円増えて、昨年の2倍以上の940億円まで拡大しました。ほぼ物流だけで500億円くらい増えているのがおわかりいただけるかと思います。

今後は物流の拡大はもちろん、ホテルマーケットが回復してきた時にはこの拡大スピードがさらに上がることになるのは容易にご想像いただけるかと思います。

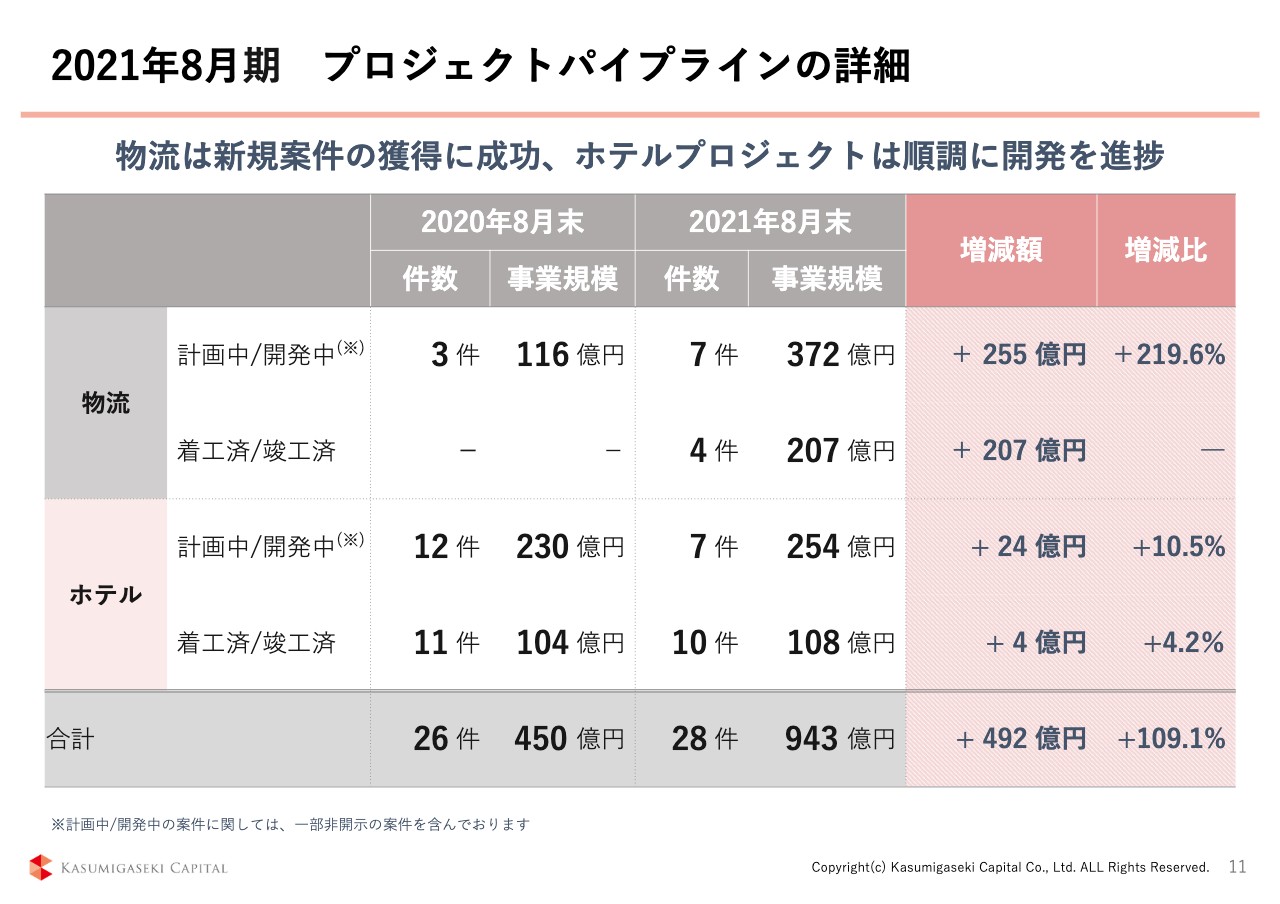

2021年8⽉期 プロジェクトパイプラインの詳細

先ほどの940億円ならびに増加分の500億円の内訳を示したスライドになります。

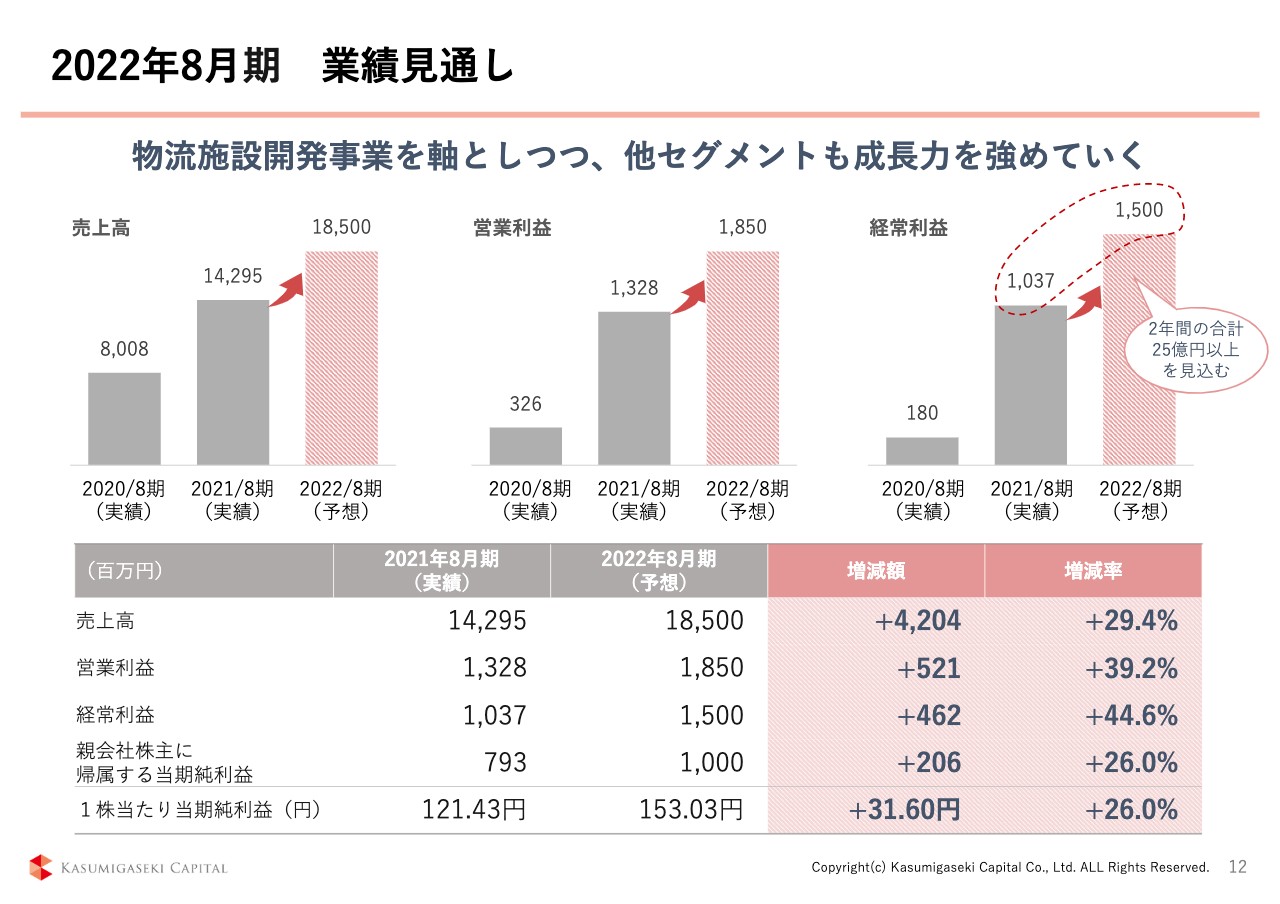

2022年8⽉期 業績⾒通し

今期の業績見通しについてお話しします。売上高は185億円、営業利益は18億5,000万円、経常利益は15億円、当期純利益は10億円と、いずれも前期の30パーセントから40パーセントの増加を計画しています。

なお、スライド右側に記載のとおり、経常利益については前期と今期の合計で25億円以上を計画しています。みなさまもご存知のとおり、これはプライム市場へのステップアップの1つの条件になります。今期はまずプライム基準の経常利益をクリアしようと考えています。

FAV HOTEL|ターゲットとコンセプト

ここからは我々の事業内容をもう少し詳しくお話しします。物流、アパートメントホテル、再生エネルギー+その他事業の順番でお話ししようと思いますが、物流事業については後ほどご説明する「霞ヶ関キャピタル2.0」計画、ならびに中期経営計画の中で併せてお話しします。

まずはアパートメントホテルと再生エネルギー+その他事業についてご説明します。25ページをご覧ください。アパートメントホテル事業について総括すると、コロナ禍でのこの1年半はもちろん苦しい期間でした。

しかし中長期的な視点で見ると、この時間は実はマイナスどころかプラスになったのではないかと考えています。この1年半の間、我々は新型コロナウイルスが通り過ぎるのをただただ待っていたわけではありません。

「我々のホテルのコンセプトをより洗練させるにはどうしたらよいか」ということで、デザイン、オペレーション、ターゲットエリアなどを考え抜きました。実際にモデルルームを作っては壊し、作っては改良する作業を繰り返してきました。

そして今、私は確信しています。新型コロナウイルスが落ち着き、旅行マーケットが回復してきた時には絶対に勝ち組になることができ、我々のホテルの強みが際立つと、そう確信を持てるようになりました。

また、今まではライバルだったホテルやオペレーターとの協業のお話もたくさん来ています。コンペティターだったプレイヤーから「コロナ禍で一緒に戦おうじゃないか」というお話もあります。全国の強いプレイヤーとの協業も新型コロナウイルスの副産物だと考えています。したがって、中長期的に考えるとプラスになると思えるのです。

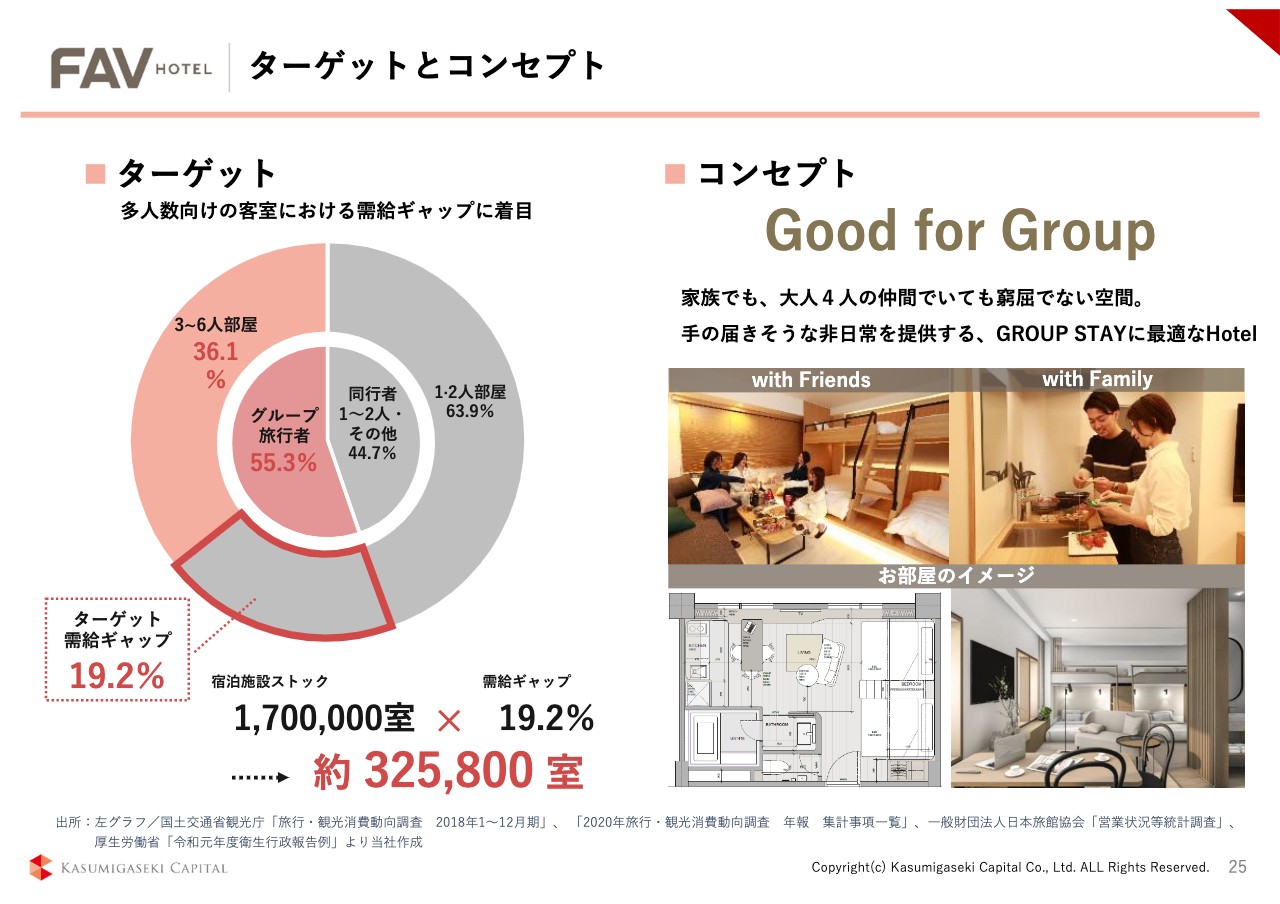

我々のホテルは「FAV HOTEL」と呼んでいますが、どのようなホテルなのかをあらためて簡単にご説明します。「FAV」という名称で、3名以上のグループ旅行やご家族を主なターゲットとしています。

日本には3人以上がゆったり泊まれるホテルが非常に少ないです。あったとしてもエキストラベッドを置いて無理やり3人以上が泊まれるようにしたり、スーツケースを広げるスペースが狭かったり、決して快適とは言えないホテルがほとんどだと私は思っています。

我々のホテルは1部屋35平米程度を基準としており、大人が4人から5人でも快適に泊まることができる部屋を提供しています。

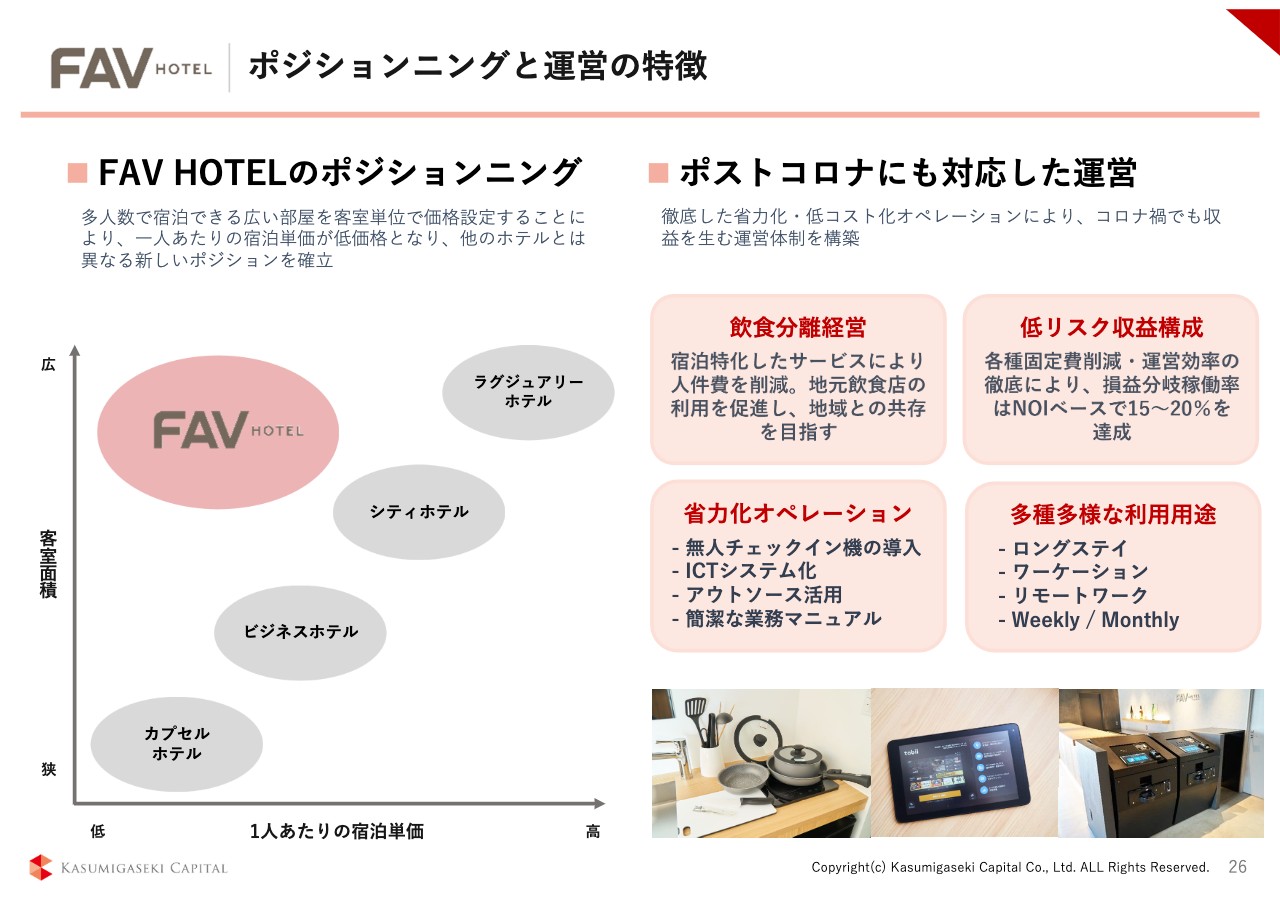

FAV HOTEL|ポジションニングと運営の特徴

部屋が広いだけではありません。キッチンや洗濯機も備えており、中長期の滞在やワーケーションにも対応できます。加えて、価格が安いです。1部屋あたり平均1万円台で提供します。4人で泊まると1人あたり5,000円未満です。なぜそれほどの低価格が実現できるのかと言いますと、徹底的にオペレーションコストを合理化しているためです。

この1年間でどこまでオペレーションコストを下げられるかを徹底的に検証しました。一般的なホテルは、キャッシュベースで黒字で回すためには稼働率が40パーセント以上必要だと言われています。ホテルによっては60パーセント以上が必要なホテルもあります。

みなさまはコロナ禍での全国のホテルの平均稼働率はどれくらいだと思いますか? だいたい19パーセントだと言われています。ですので、ほとんどのホテルが当然赤字です。一方で、我々の「FAV HOTEL」は15パーセントで分岐点を迎えます。稼働率が15パーセント以上あれば黒字なのです。これはホテル業界では驚異的な数字です。

そのため、我々の「FAV HOTEL」はコロナ禍でも黒字を維持できているのです。今のような厳しい環境だからこそ、限界まで挑戦することができたのだと思います。しかし、今後はさらに効率的なオペレーションを考えていきます。現状に満足することなく、さらなる筋肉質を目指そうと思っています。

FAV HOTEL|計画中/開発中パイプライン

27ページに我々が計画しているホテルの一例を掲載しています。ここまでお話しすると「安かろう悪かろう」と思われるかもしれませんが、デザインにもとことんこだわっています。

PDPというグローバルでも有名なロンドンの設計会社とタイアップしているのですが、このPDPは建築業界の方ならそのネームのブランド価値がどれだけ高いかをおわかりいただけるかと思います。

そのPDPが我々のコンセプトに賛同し、「FAV HOTEL」のデザインを手がけています。「広い」「安い」「かっこいい」を実現しているのが「FAV HOTEL」です。

FAV HOTEL|プロジェクトパイプライン⼀覧

「FAV HOTEL」のパイプライン一覧です。来月には熊本、再来月には伊勢のホテルが開業予定です。ぜひみなさまも我々の広くて安くてかっこいいホテルをご利用いただけるとありがたいです。

FAV HOTEL|市場環境:経済効果(旅⾏消費額)

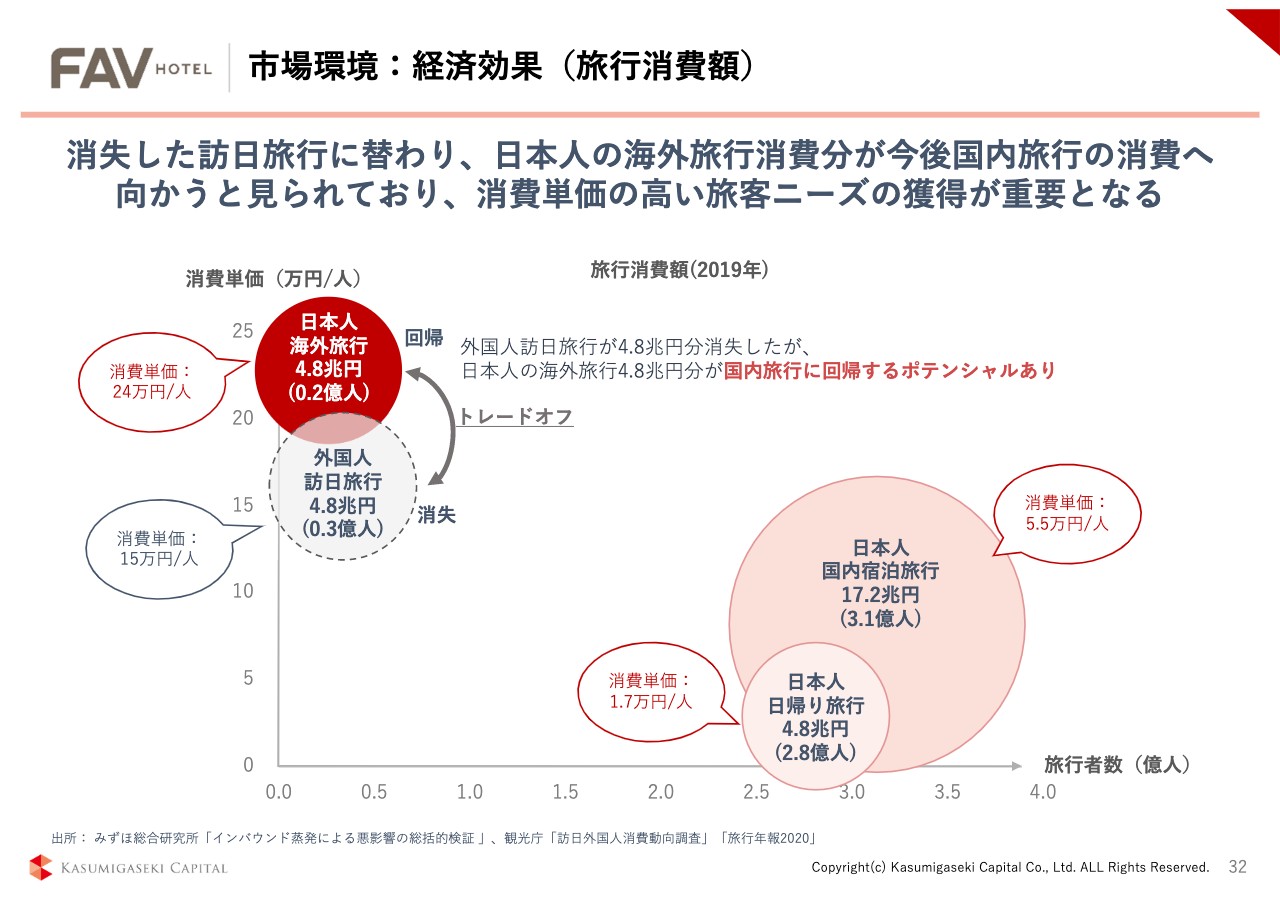

29ページから32ページにはコロナ禍のホテルマーケットの概況をお示ししていますので、お時間がある時にご覧いただければと思いますが、1点だけおもしろいデータがあるためご紹介します。

32ページです。新型コロナウイルス拡大前の2019年のデータですが、日本人の海外旅行マーケットは4.8兆円規模でした。一方で、実はインバウンドマーケットも同額の4.8兆円です。何が言いたいのかおわかりいただけるかと思います。インバウンドが完全復活せずとも、国内旅行が回復すれば、実は日本の旅行マーケットのサイズは変わらないのです。

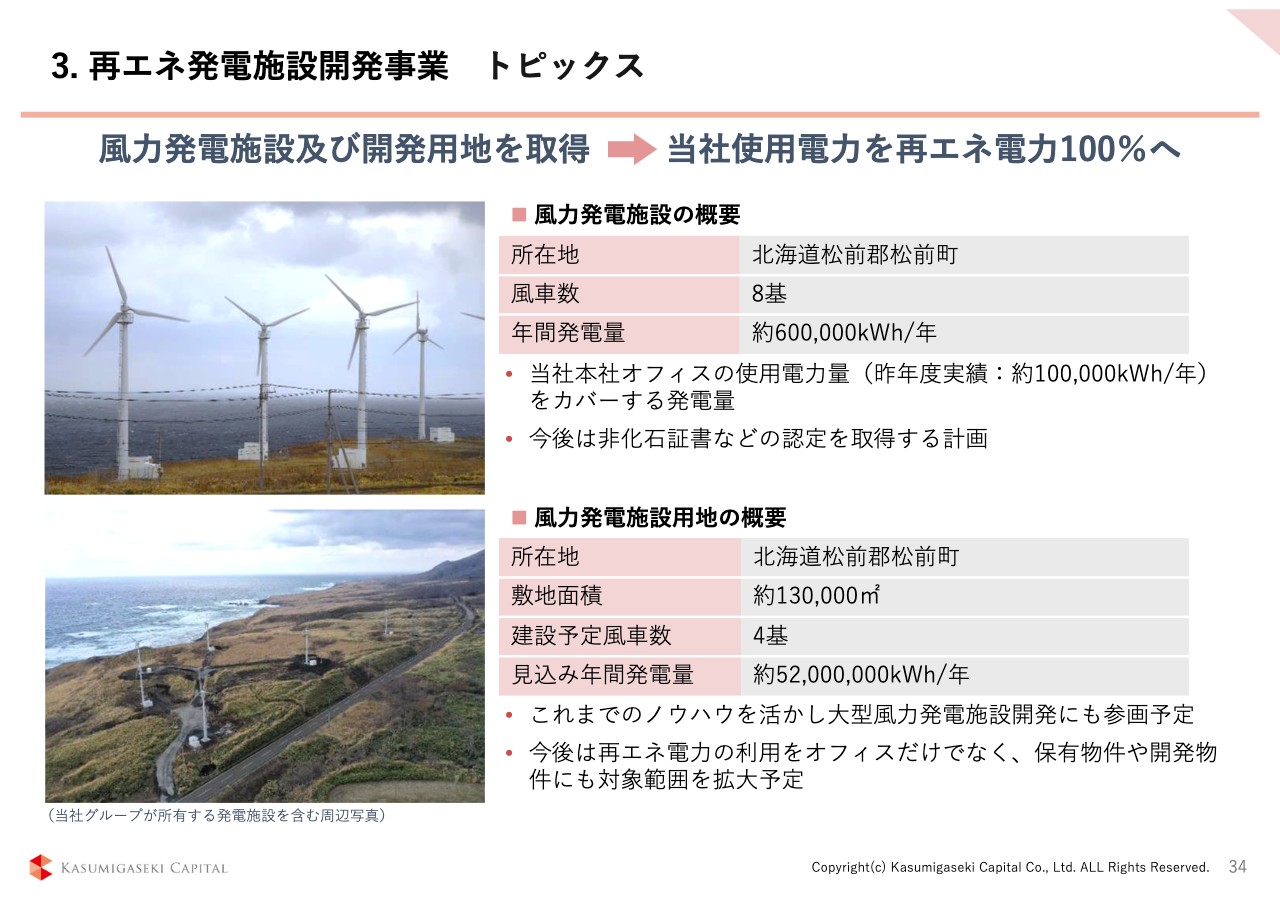

3. 再エネ発電施設開発事業 トピックス

再生エネルギー事業についてです。北海道の松前で小型の風力発電所を8基取得するとともに、同じく松前で大型の風力発電所の用地を取得しました。大型の発電所を開発すべく、現在は電力会社や関係各社と協議を進めているところです。みなさまには事業計画が固まった段階であらためてホームページなどでお知らせします。

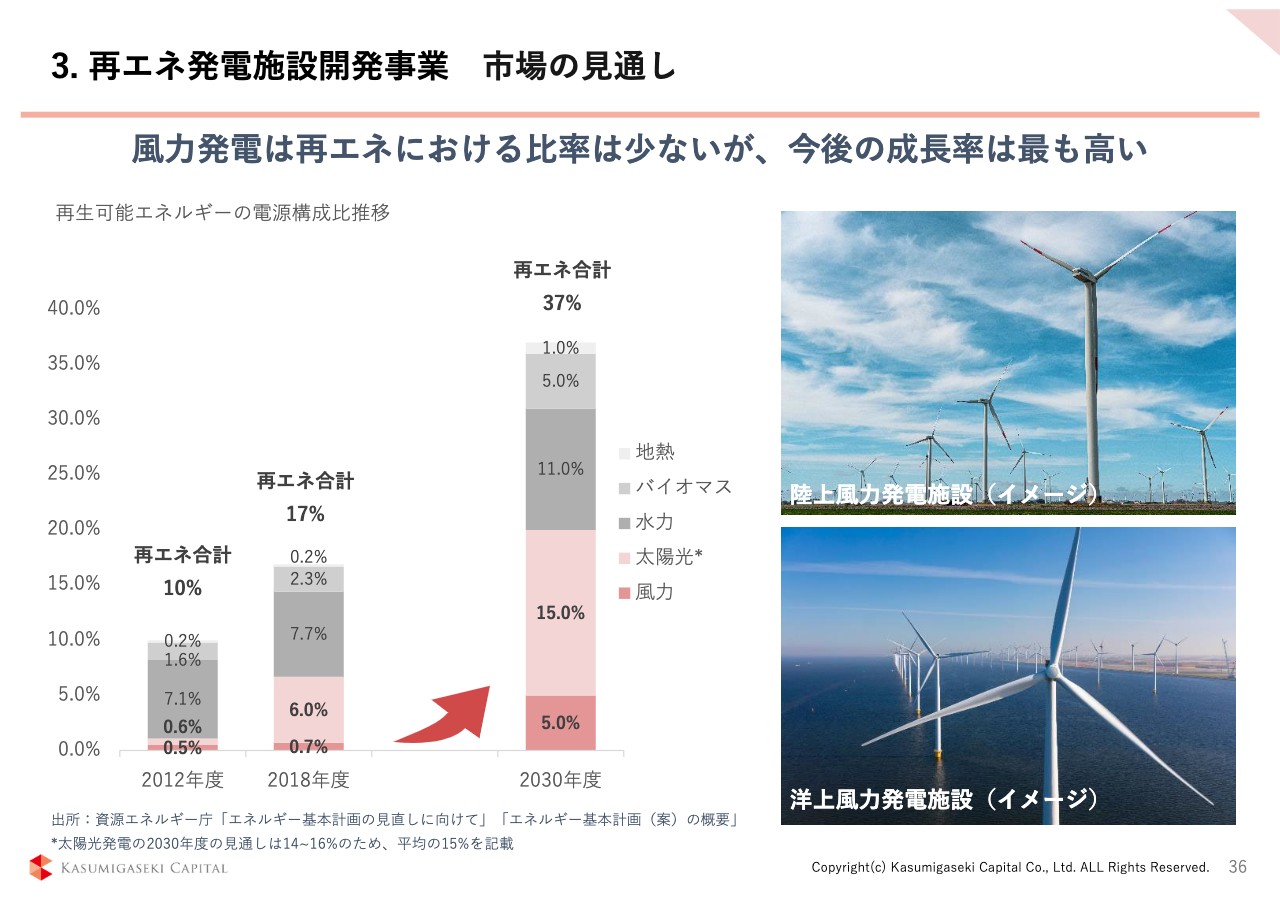

3. 再エネ発電施設開発事業 市場の⾒通し

36ページは、政府が示している2030年の再生エネルギー市場の見通しです。ご存知のとおり、風力をはじめとした再生エネルギーの拡大が必要なことがおわかりいただけるかと思います。

3. その他:保育園開発事業 2021年8⽉期通期トピックスと実績

保育園についてです。今期の保育園関連での販売実績は2件でした。これで計7件の開発が完了しました。

3. その他:海外事業 重点エリア

海外事業についてですが、インドネシアで戸建て事業に着手しました。300戸程度の規模です。タイのバンコクは残念ながら新型コロナウイルスの影響が深刻で、今は新規事業を手がけるのは難しい環境です。

インドネシアの戸建てマーケットは堅調で、我々はジャカルタ郊外で現地のデベロッパーとのJOで戸建て事業に着手しました。インドネシアでの事業は本件を皮切りとして拡大させていきたいと考えています。

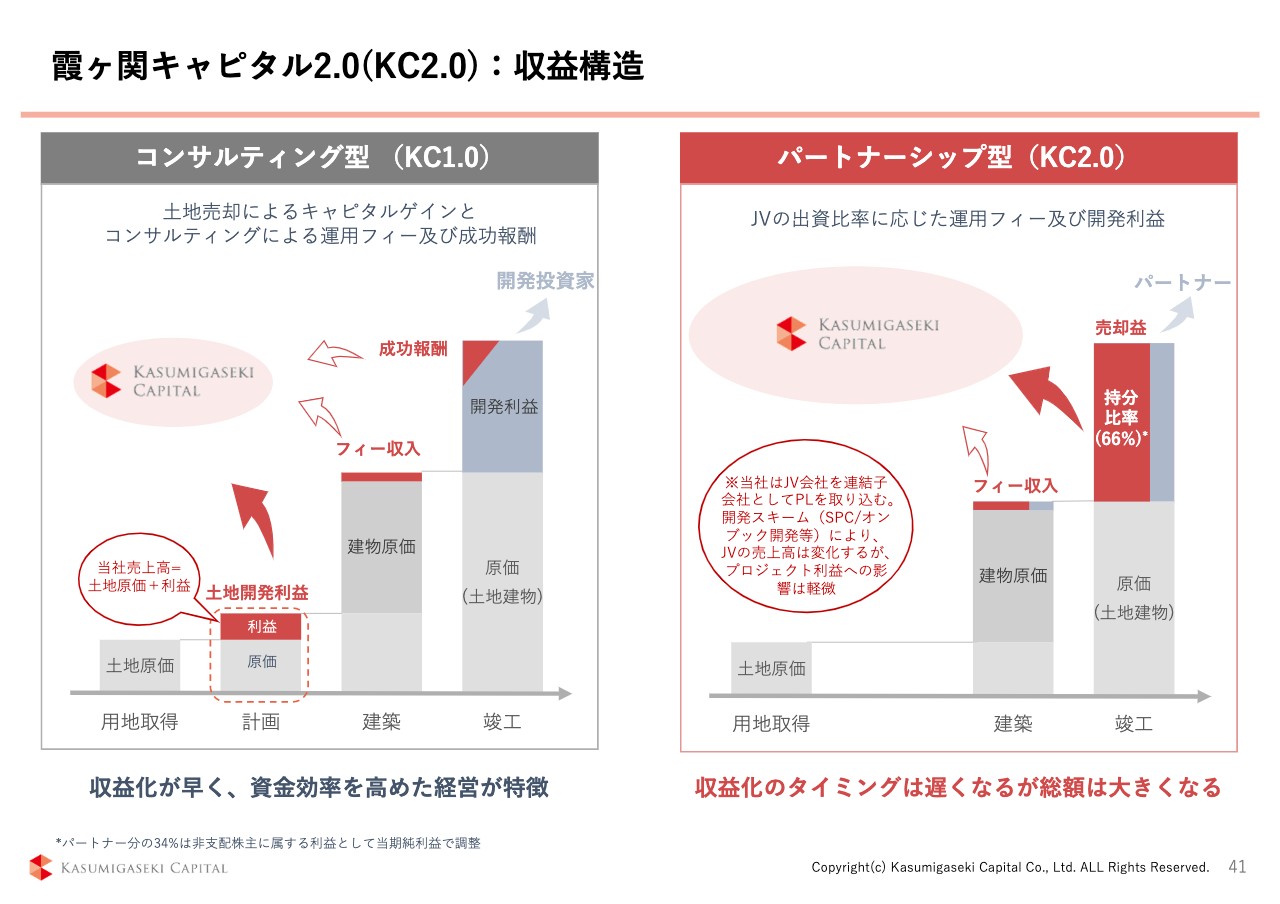

霞ヶ関キャピタル2.0(KC2.0):収益構造

中期経営計画と「霞ヶ関キャピタル2.0」計画についてお話しします。「霞ヶ関キャピタル2.0」の内容ならびに物流事業のご説明については、後ほど物流事業本部長の杉本からご説明しますので、私からは先に中期経営計画の概要についてお話しします。

41ページをご覧ください。私たちのこれまでのビジネスモデルは、コンサルティング型デベロッパーでした。このモデルの最大の強みは「資金の短期回収が可能なこと」「開発リスクをオフバランスできる」という点です。一方で、最大の悩みは「開発利益の多くは社外に流出してしまう」という点です。

あるプロジェクトのトータル利益を10としましょう。この10の中で、我々が享受できる利益は3割程度でした。

「この3割前後の利益を増やせないか」「社外に流出してしまっていた開発利益を取り込めないか」「しかも、コンサルティング型デベロッパーの強みである資金の回転率と開発リスクをオフバランスすることを維持したままで」という欲張りな要望を満たす取り組みが「霞ヶ関キャピタル2.0」の仕組みです。

結論から言いますと、その仕組みができました。結果として、これからの物流施設はトータル利益の6割以上の取り込みが可能となります。これまでの2倍です。

詳細については後ほど杉本からお話ししますが、資金の回転率は維持したまま、開発リスクはオフバランスし、利益は2倍となります。さらに資金力ができたため、これまでよりも大規模な開発にも取り組むことができます。これが「霞ヶ関キャピタル2.0」の概要です。

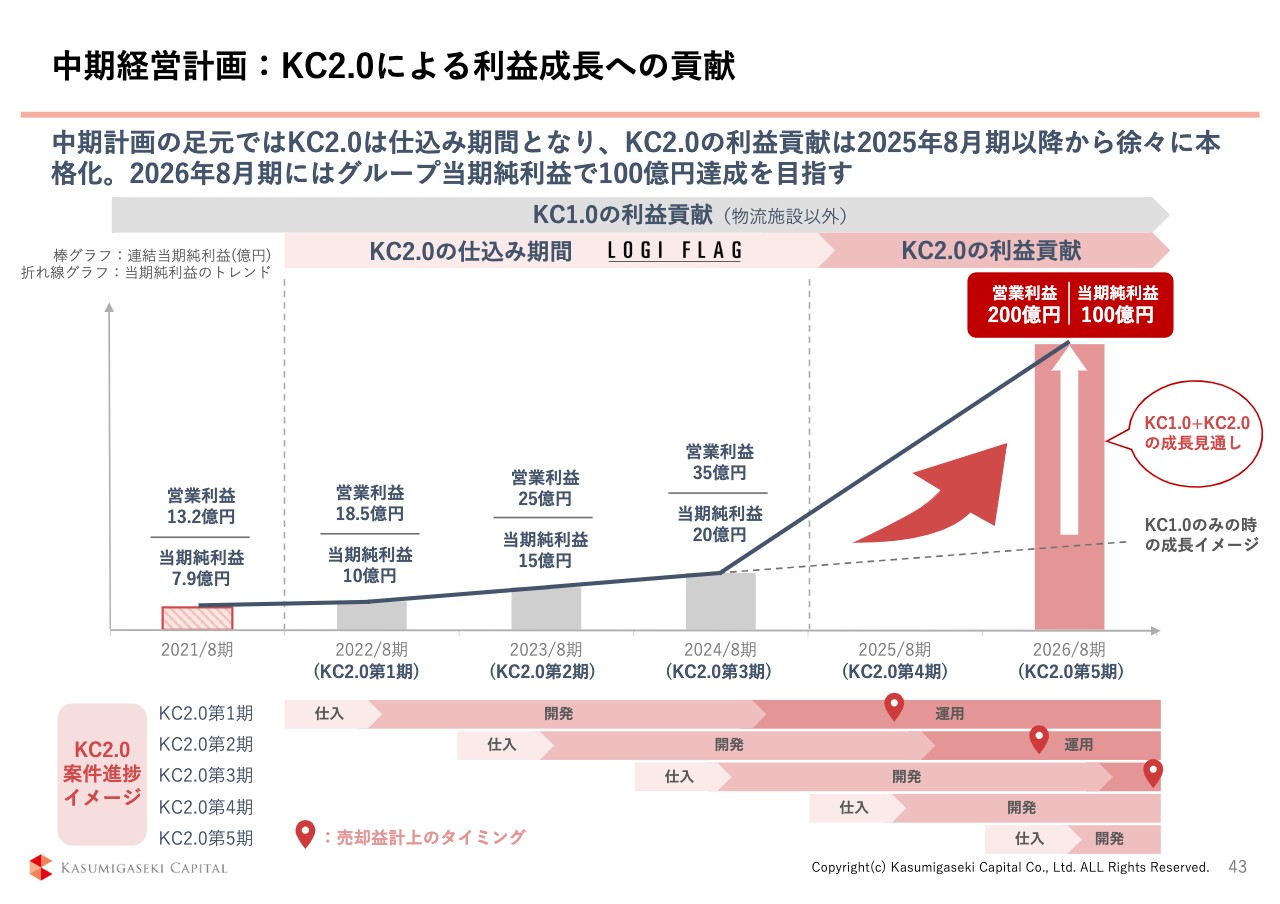

中期経営計画:KC2.0による利益成⻑への貢献

43ページでは、「霞ヶ関キャピタル2.0」が始まると今後の利益がどうなるのかを簡単に示しています。5年で営業利益は200億円、当期純利益は100億円が可能になります。

これまでのコンサルティング型デベロッパーを「霞ヶ関キャピタル1.0」とします。「霞ヶ関キャピタル1.0」を継続すると、スライドのグラフの緩やかな波線のペースで成長します。

「霞ヶ関キャピタル2.0」の果実が生まれてくるのが4年後で、ここから成長角度が一気に変わります。理由は、プロジェクトあたりの利益が2倍になるにも関わらず、販管費はそのままだからです。結果として会社に残る利益は2倍以上になるため、一気に成長カーブが急角度になります。

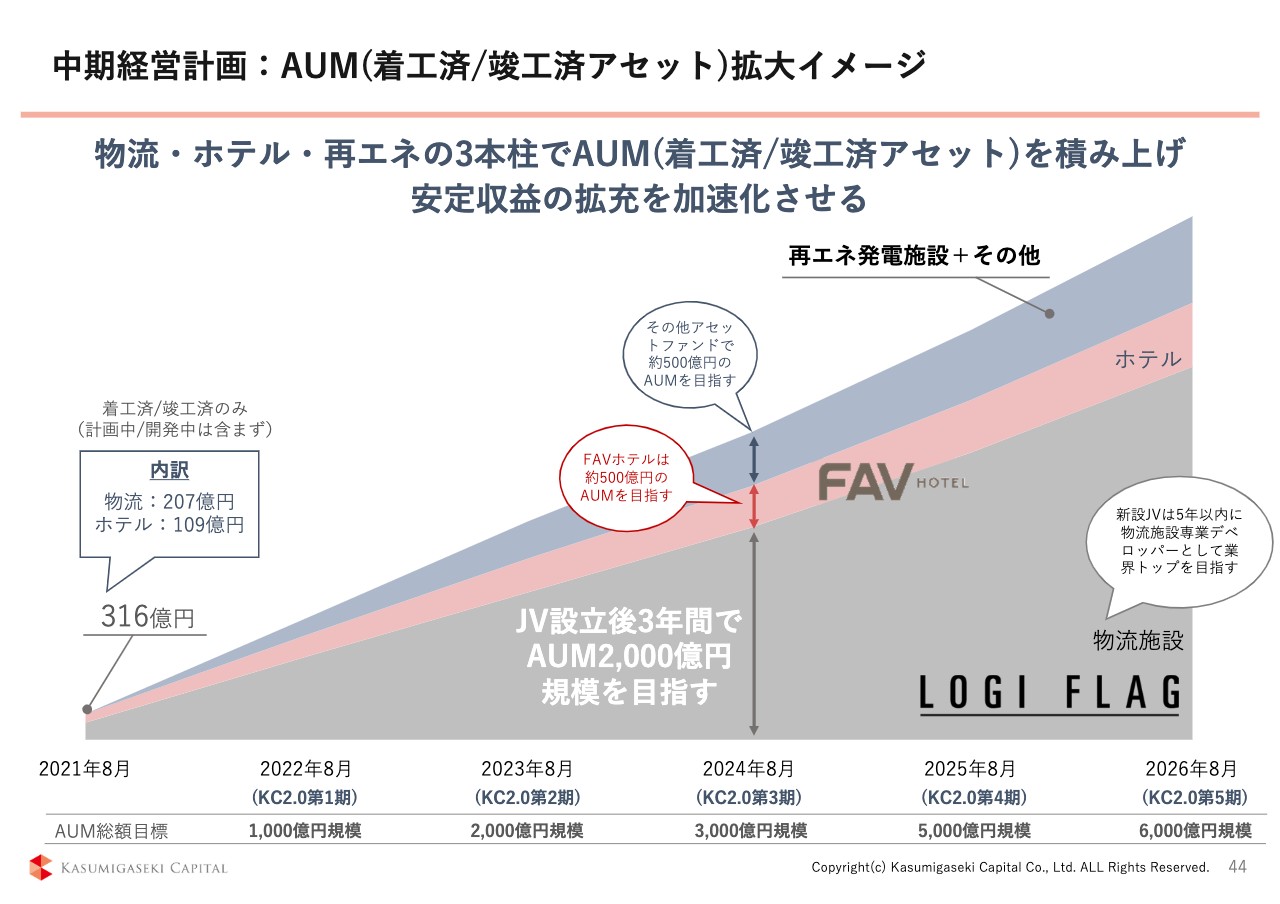

中期経営計画:AUM(着⼯済/竣⼯済アセット)拡⼤イメージ

次のページでは、別の視点から3年後、5年後の絵姿を示しています。AUM、いわゆる運用資産残高はどのくらいになるかといいますと、3年後で3,000億円、5年後で6,000億円くらいの規模になる予定です。内訳としては、物流が60パーセントから70パーセント程度、ホテルが15パーセントから20パーセント、その他では15パーセントから20パーセントの割合で考えています。

AUMは我々のKPIでもあるため、この5年間の達成率を測る際には、AUMをウォッチしていただけたら、おおよその進捗がおわかりいただけるかと思います。

以上が中期経営計画の概要です。ここからは、杉本から、物流事業の内容ならびに「霞ヶ関キャピタル2.0」の計画についてご説明します。

LOGI FLAG|コンセプトと施設タイプ

杉本亮氏:みなさま、こんにちは。決算説明会に足をお運びいただき、ありがとうございます。ただ今ご紹介にあずかりました、物流事業をみている杉本から、昨年度の物流事業の活動報告と、「霞ヶ関キャピタル2.0」プロジェクトについてご説明します。

まず、事業をご説明する前に、自己紹介させていただきます。前職ではCushman & Wakefieldという外資系の企業で3年ほど働いており、その前は三菱地所投資顧問という企業で10年働いていました。三菱地所投資顧問では、最初の5年は大きく商業、住宅のソーシングを扱っており、後半の5年では、物流のソーシングおよびファンドレイズ、さらにリートの立ち上げに携わり続けてきました。

そして、最後に三菱地所物流リートを上場させてからCushmanに転職しています。三菱地所投資顧問時代は、主にいわゆるコアファンドを取り扱い続けていましたが、Cushmanにおいては、いわゆるオポファンドやバリューアップファンドを組成し、運用していきました。このように、三菱地所投資顧問やCushmanの時点で物流施設、ファンドの運用にかなり携わっています。

特に、冷凍冷蔵に携わる機会がありました。非常に安定的なアセットで、誰も開発しないとのことから「この事業を立ち上げたいな」と思っていました。もう今から2年以上前になると思いますが、当社社長の河本や取締役の岡田へ、入社前から1年くらいかけ、いろいろな「こういうビジネスをやっていきたいんだ」という話をしつつ、昨年の6月に当社へ入社しています。

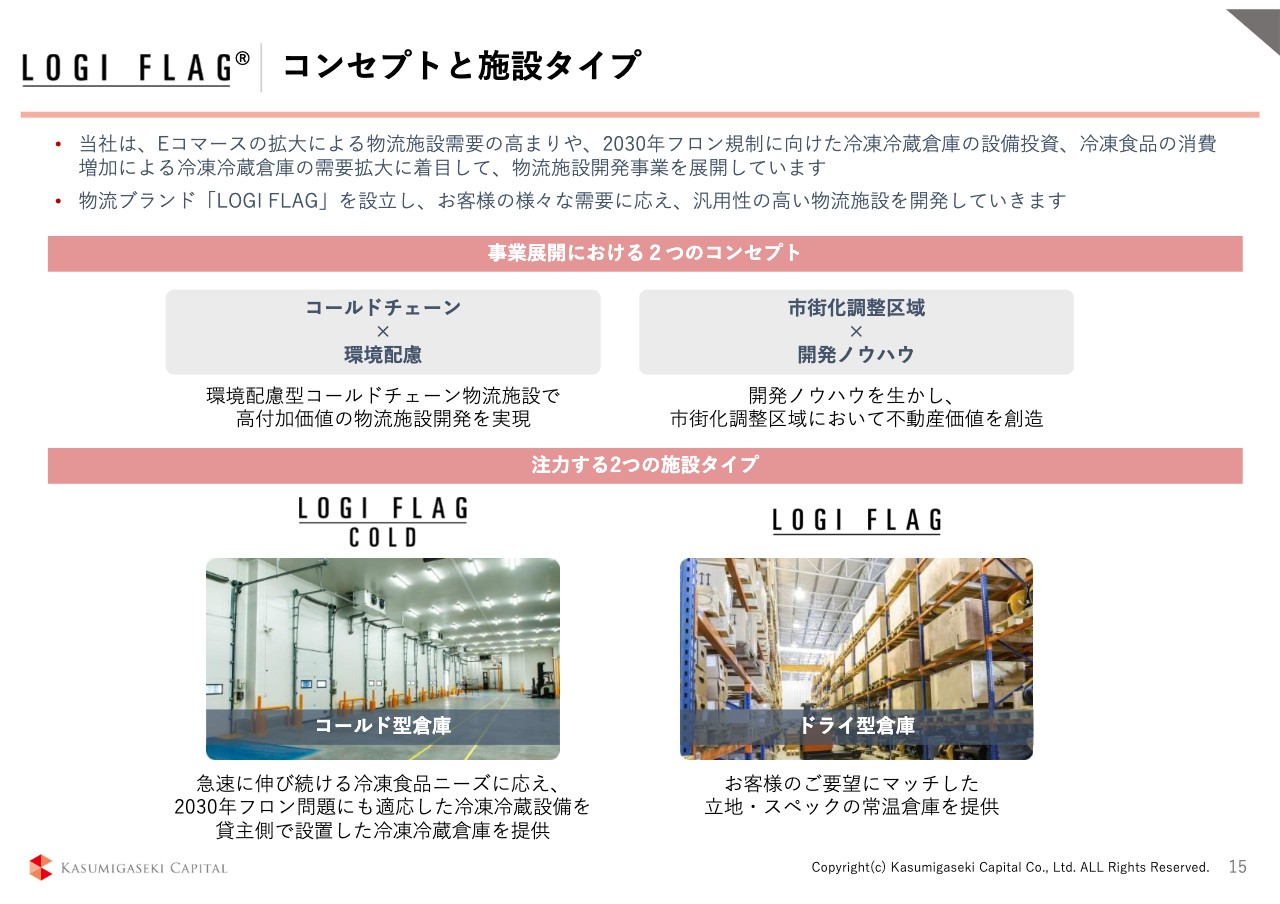

6月以降の物流事業の立ち上げの活動について報告したいと思っています。まずブランド名は「LOGI FLAG」です。「日本全国に旗を立てていこう」という思いを込め、「LOGI FLAG」というブランドを設立し事業を立ち上げています。

「LOGI FLAG」では主に2点に注力しています。1点目は、先ほどお話しした冷凍冷蔵の部分です。ここは誰もが取り組んでいない分野ですが、逆にいえば利益も大きいところですので、ここに取り組んでいます。

2点目は、いわゆる普通のドライ倉庫です。みなさまご存知と思いますが、こちらは大手のいろいろな不動産会社が物流に参入しており、非常に取得競争が厳しい状況にあります。ですので、工業用途がついた土地は狙わず、調整区域という、多少開発リスクは高いですが、参入している人は少ない分野で土地を仕込み、ドライの倉庫を作ることを進めています。

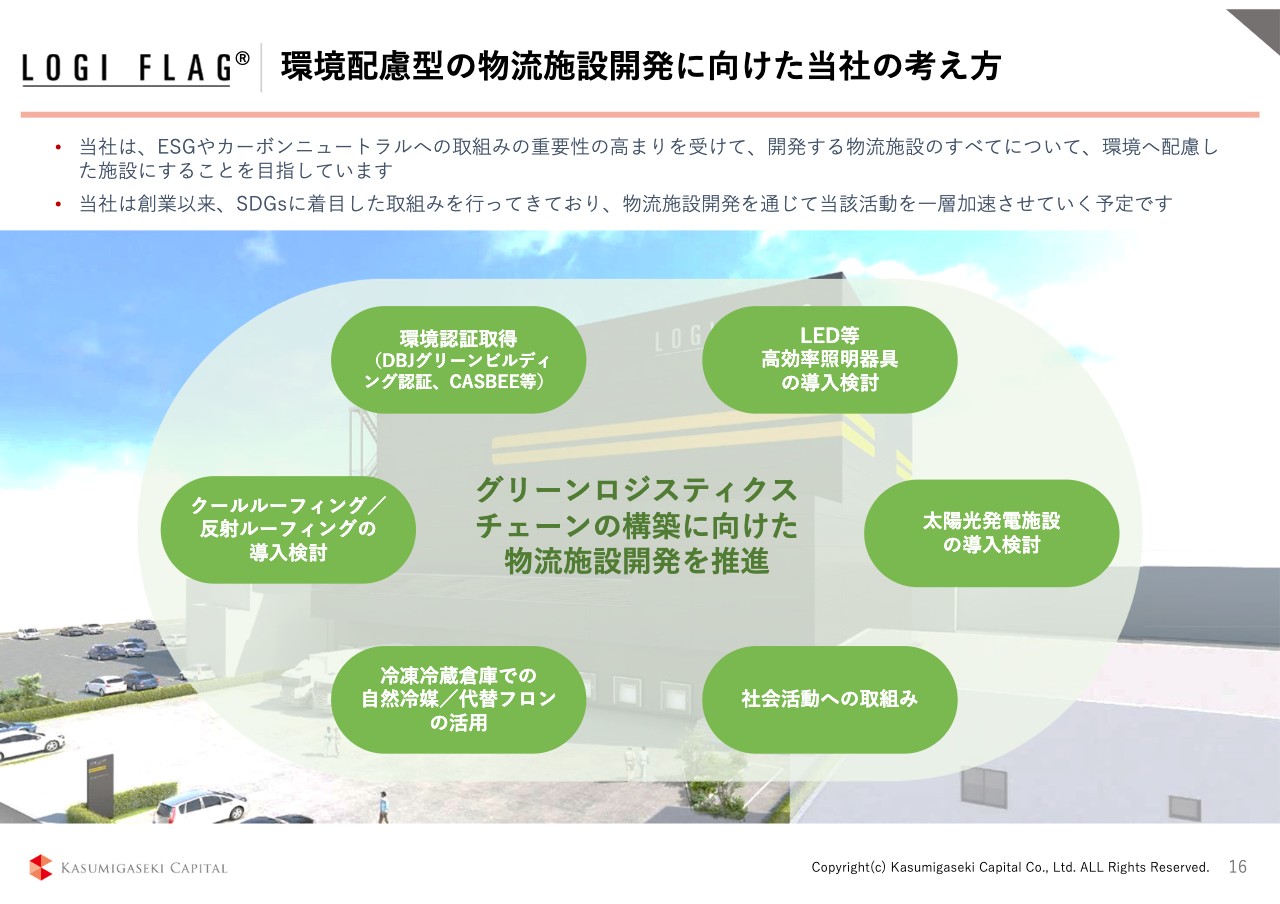

LOGI FLAG|環境配慮型の物流施設開発に向けた当社の考え⽅

また、グリーンのところ、環境配慮についてです。自らの考えというよりは霞ヶ関のDNAと思いますが、「社会課題を解決していこう」という思いを持っていますので、環境配慮型の物流施設開発に取り組んでいきたいと思っています。この物流事業では、将来的にはコアファンドを作っていきたいと思っています。

構想段階の中で、「何をやるか」ははっきりと決まっていませんが、「リートを作っていこう」という思いはあります。「グリーンリート」といわれる、すべてがなんらかのグリーンに配慮したような設備で取り組んでいるリートは世の中にないため、作っていきたいという考えもあります。開発段階から「必ずグリーンのスペックを満たすような開発をしていこう」と取り組んでいます。

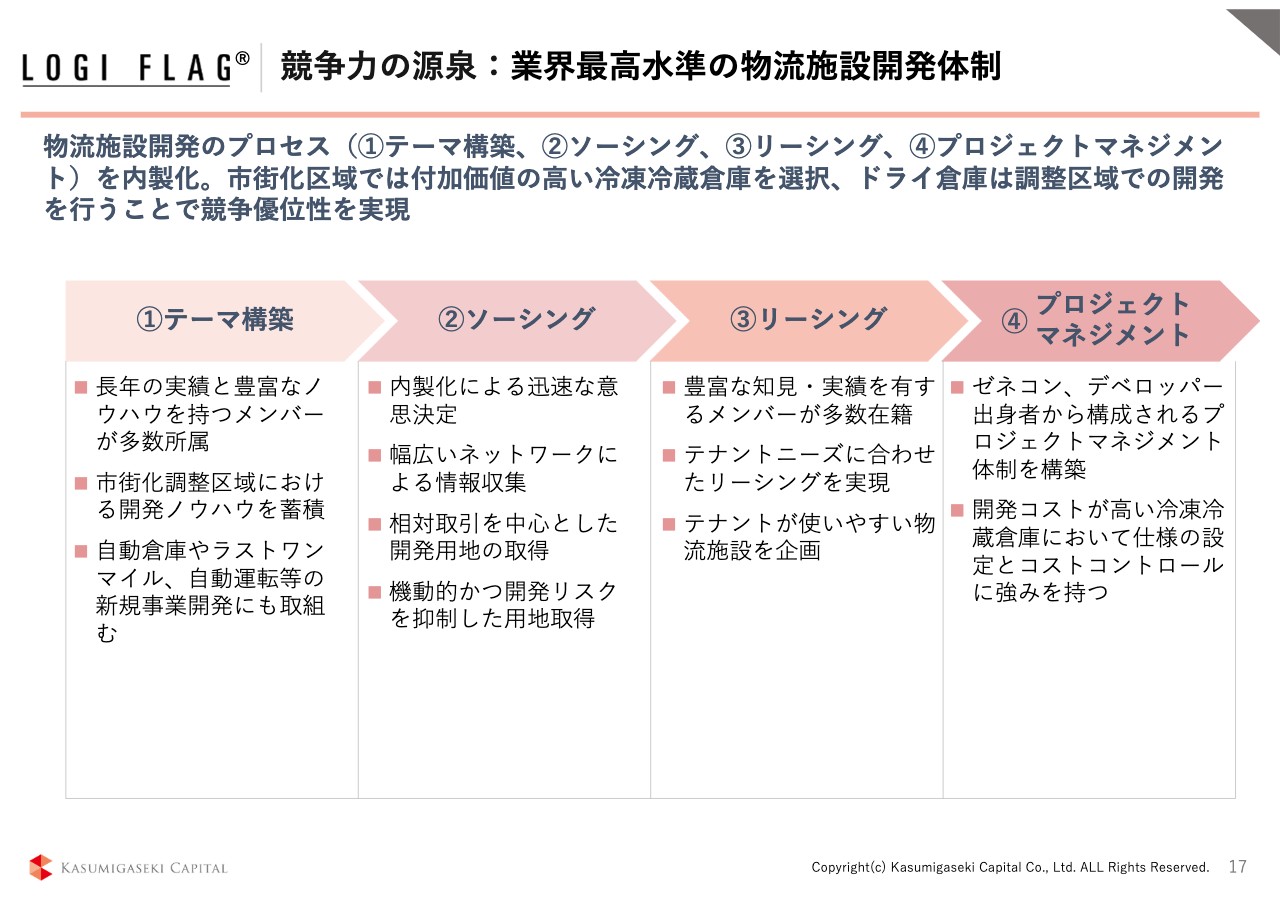

LOGI FLAG|競争⼒の源泉:業界最⾼⽔準の物流施設開発体制

続いてのページでは、競争力の源泉を示しています。「①テーマ構築」「②ソーシング」「③リーシング」「④プロジェクトマネジメント」とありますが、「②ソーシング」「③リーシング」「④プロジェクトマネジメント」には、非常に有望な物流経験のある人材や、もともと在籍している霞ヶ関の社員も集まって物流事業を立ち上げています。社長の河本が「霞ヶ関の社員は最強だ」とよく言っていますが、本当に能力の高い社員が揃っています。

ただ、これらではそれほど他社との差別化を図ることができません。1番の「テーマ構築」が競争力の源泉と思っています。繰り返しになってしまいますが、ドライの倉庫で単純に戦っていく、ビッドに参加して勝っていくのではなく、多少開発にハードルがあるような調整区域で事業を組み立てていくことや、今は誰も参入していない冷凍冷蔵を作っていこうとする部分が重要になります。このようなテーマを作り、それに向けて土地を仕込んで事業化していく部分が競争力の源泉と思っています。

現在、冷凍冷蔵において先頭を走っている自負はありますが、将来的にはテックを取り入れた自動倉庫や、ラストワンマイルといった事業分野を開拓していきたいと思っています。この9月からは新規事業部を立ち上げ、自動倉庫の研究、ラストワンマイルといった取り組みを進めています。

特に自動倉庫に関しては、現在、大手物流会社とコンサルティング契約を締結し、大手事業会社が持っている遊休地に自動倉庫を立てるプロジェクトを進めています。

LOGI FLAG|プロジェクトパイプライン⼀覧

この1年の活動結果として、9件の土地を仕込んでいます。特に、資料の表にある2番、4番、8番のドライタイプの倉庫はすべて調整区域であり、こちらの狙いどおり、ほとんど競合せずに購入しています。それ以外の冷凍冷蔵タイプも、1,000坪から2,000坪規模の広さのため、ほとんど大手物流デベロッパーが参入していません。

「捨てている」というと言葉は悪いかもしれませんが、事業化できていない領域を冷凍冷蔵といった新しい切り口で取ってきていますので、ここまでに非常におもしろい、狙いどおりのソーシングができてきていると思っています。

LOGI FLAG|市場環境:個⼈向けネット販売市場(EC市場)の成⻑

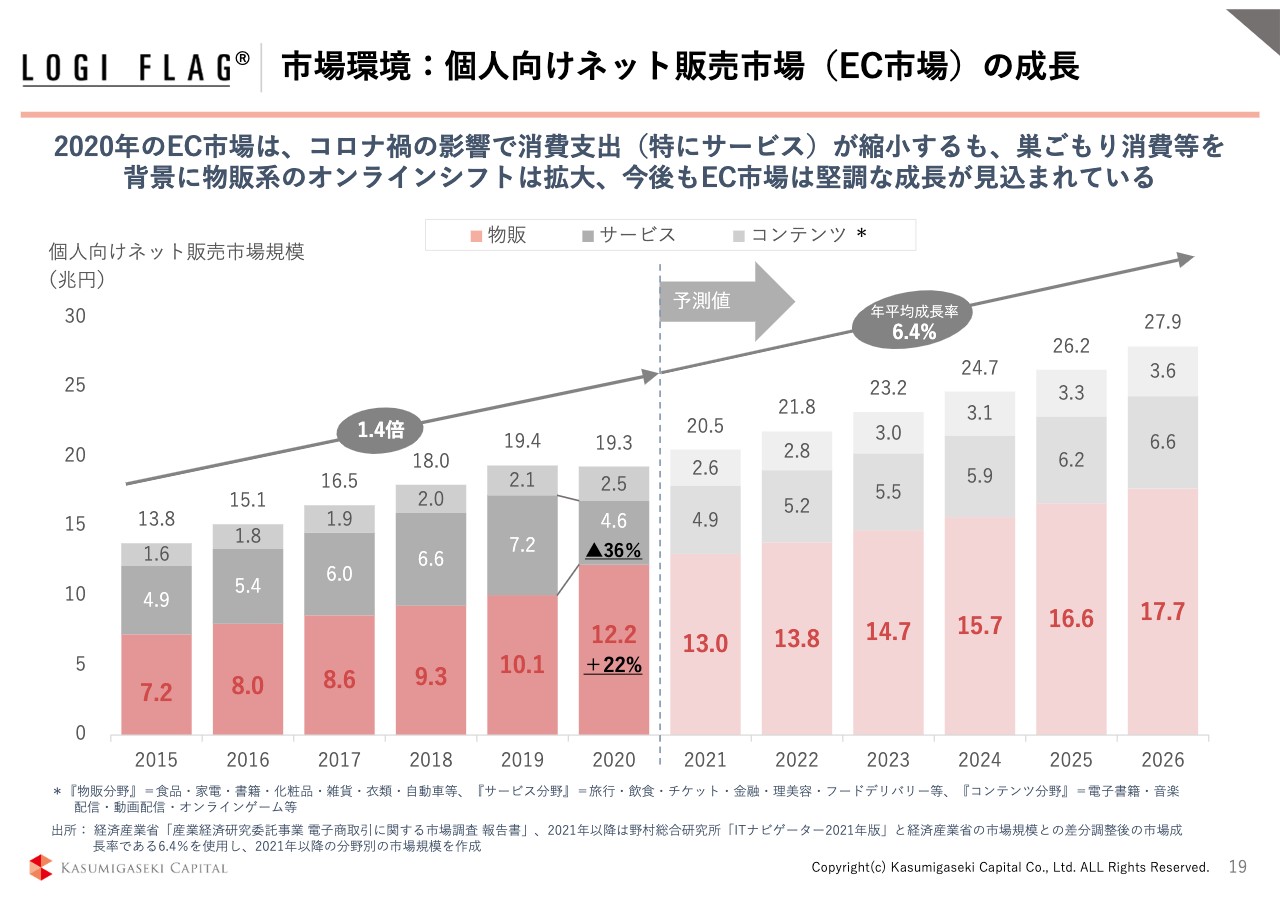

続いてのマーケットについては、ご存知の部分もあると思いますので、少し足早に説明します。Eコマースが非常に伸びていることは、みなさまご存知かと思います。今後も伸びが予測されていますが、Eコマースが伸びるためには物流倉庫が必要ですので、Eコマースが伸び続ける限り、物流倉庫は必要になってきます。ここには必要な床を提供していきたいと思っています。

LOGI FLAG|需要環境:低いEC化率と増加し続ける物流ニーズ

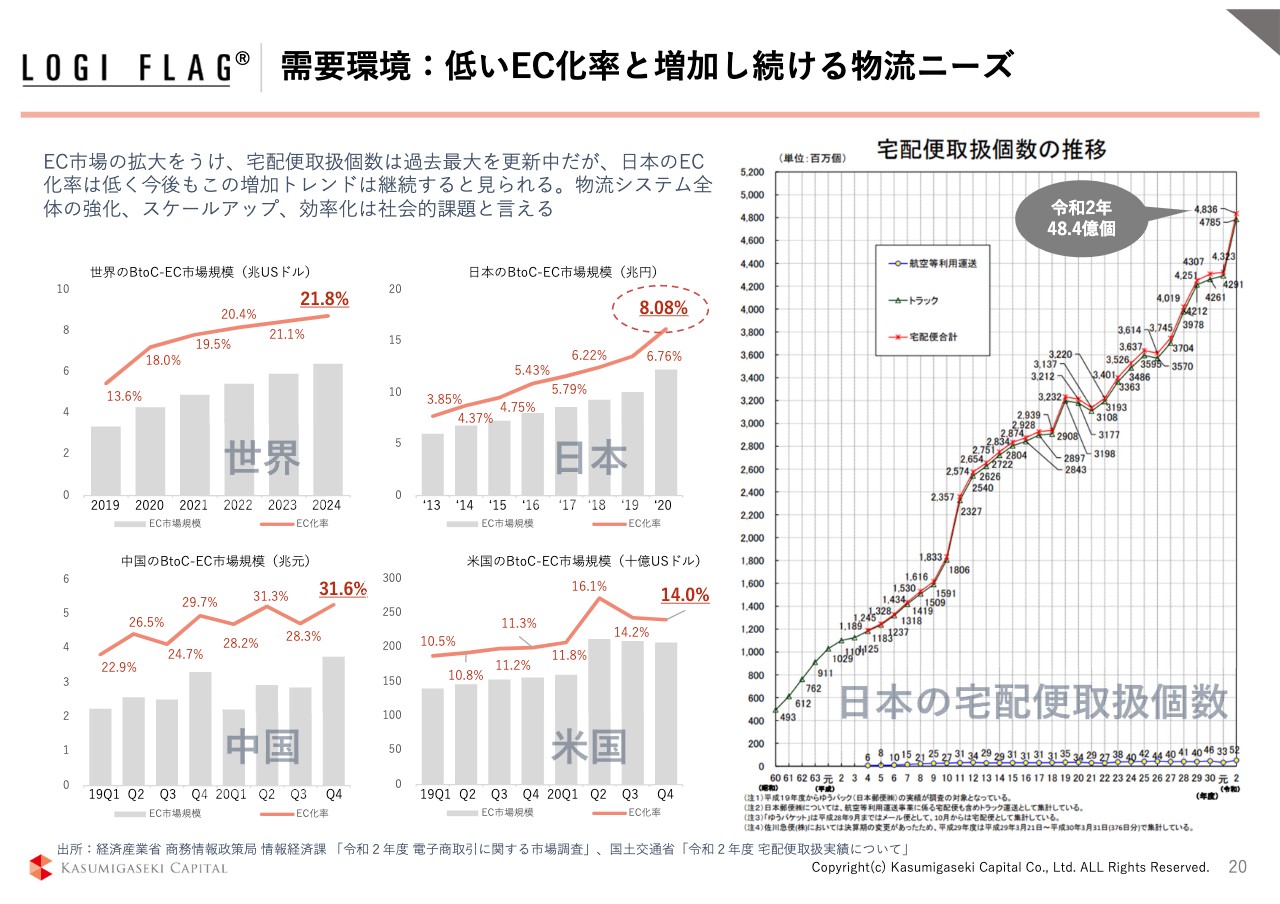

「諸外国と比較して、日本のEC化率ってどう?」というところですが、こちらもご存知のところが多いと思います。「諸外国に比べて、まだまだ日本ってEC化率は低いよね」という段階のため、市場規模はこれから伸びていくと考えています。

LOGI FLAG|需要環境:冷凍⾷品消費量の増加

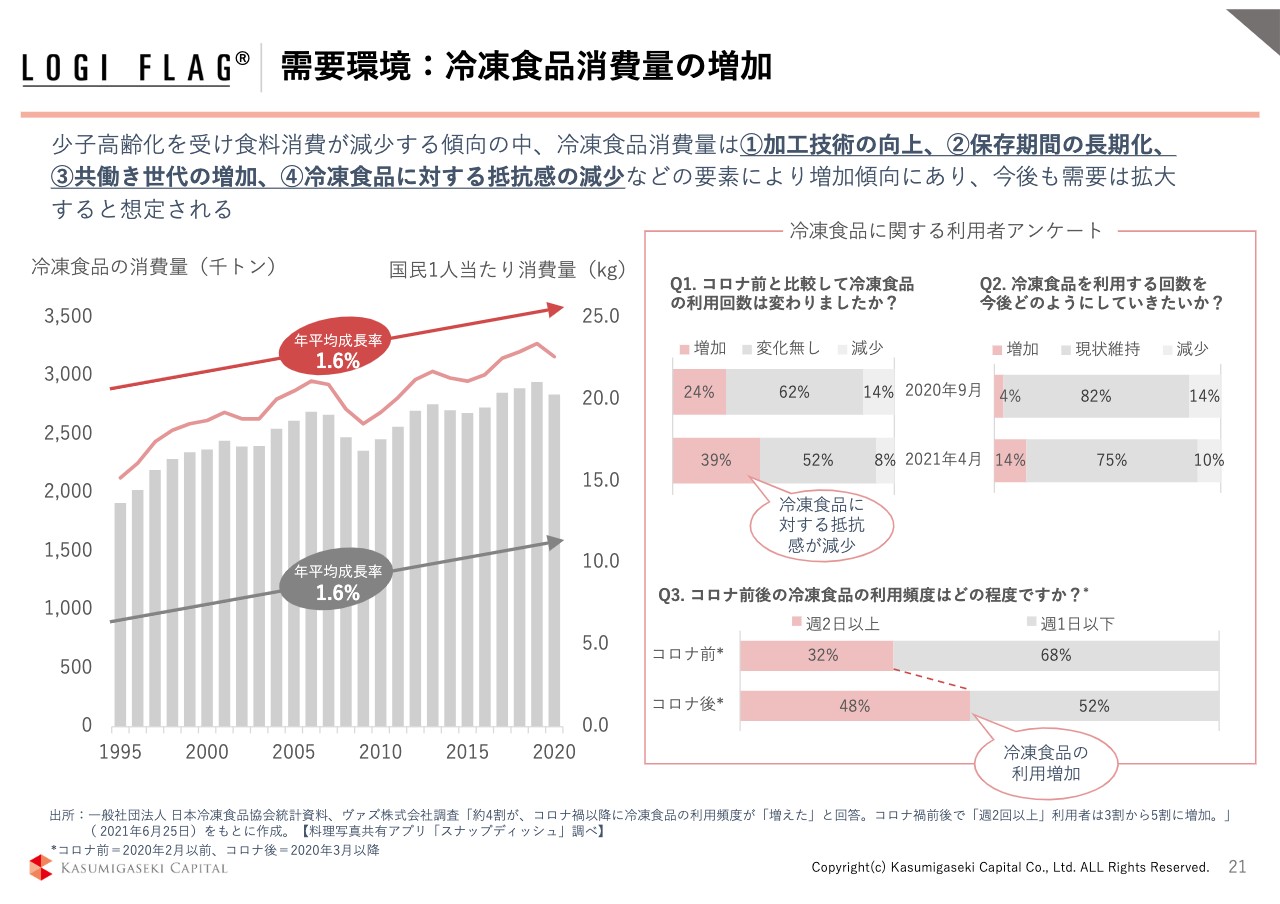

また、「冷凍冷蔵になぜ参入したか」というところについて補足します。冷凍食品の需要面ですが、加工技術の向上、保存期間の長期化、そして共働き世帯の増加を背景に非常に伸びています。ですので、この分野を取り込んでいきたいと思っています。

LOGI FLAG|供給環境:冷媒関連の動向と冷凍冷蔵倉庫の建替需要

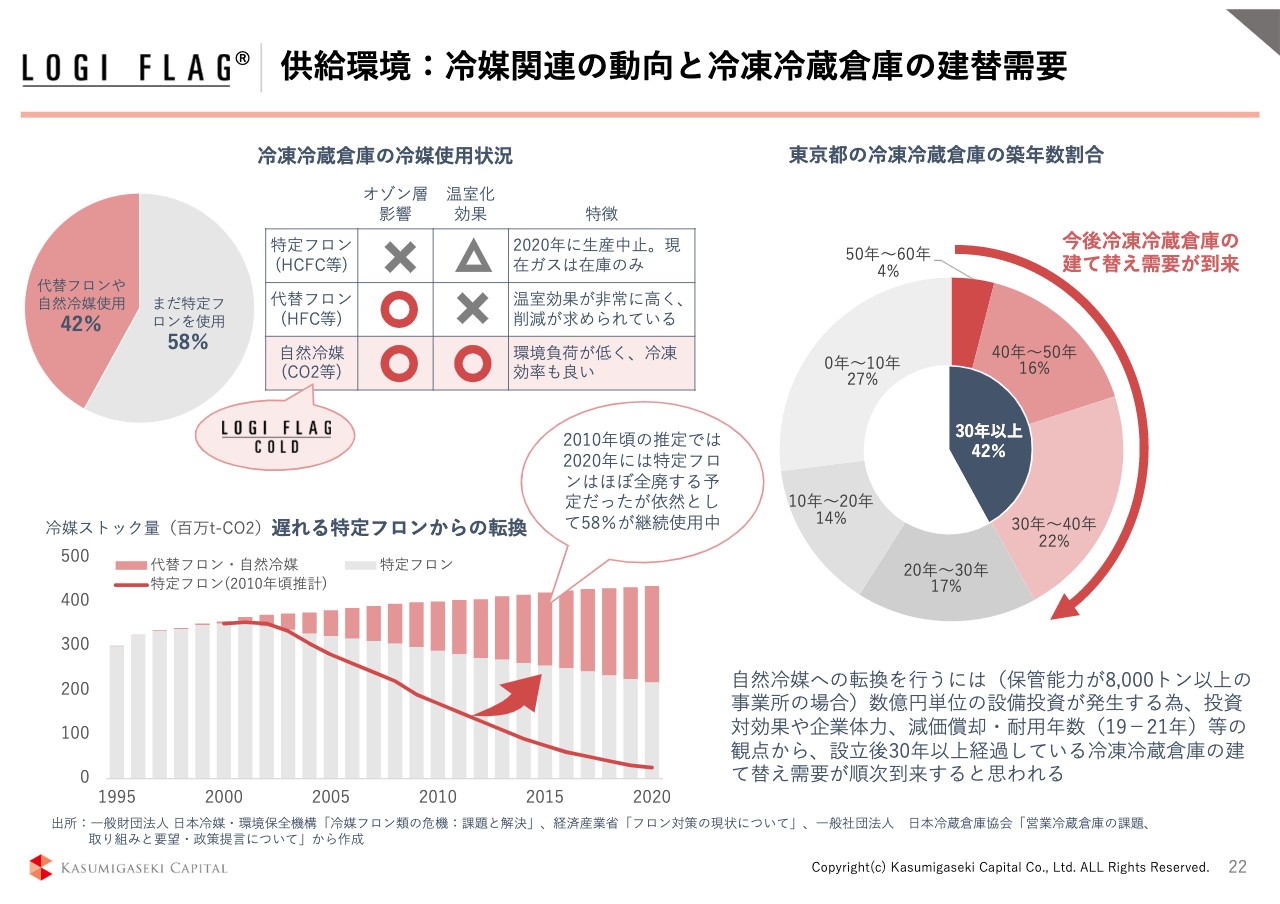

さらに、需要だけではなく供給面も非常におもしろい状況にあります。これまでは冷凍倉庫、冷凍設備の触媒にフロンが使われていましたが、すでに法律によって2030年までに全廃が決まっています。フロンからノンフロンへの切り替えがまだ済んでいない倉庫は、これから更新が始まっていきますが、ここの規模が非常に大きいのではないかと思っています。

加えて、現在、フロンの次に代替フロンを使った設備が多くなっています。こちらはオゾン層破壊効果はありませんが、温暖化効果が非常に高いです。弊社は、さらに一歩先に進んだ、自然冷媒を使ったものに取り組んでいます。CO2、アンモニアといった冷媒を使っていますが、オゾン層への影響もなければ、温暖化効果も非常に低いため、SDGsの観点として取り組んでいます。

コスト面でいいますと、20億円くらいの倉庫を作る場合、代替フロンを使うと1億円くらいで作れますが、自然の冷媒ですと2億円かかります。コストは非常に高いですが、社会的な課題解決のところにはコストをしっかりかけ、取り組んでいきたいと思っています。

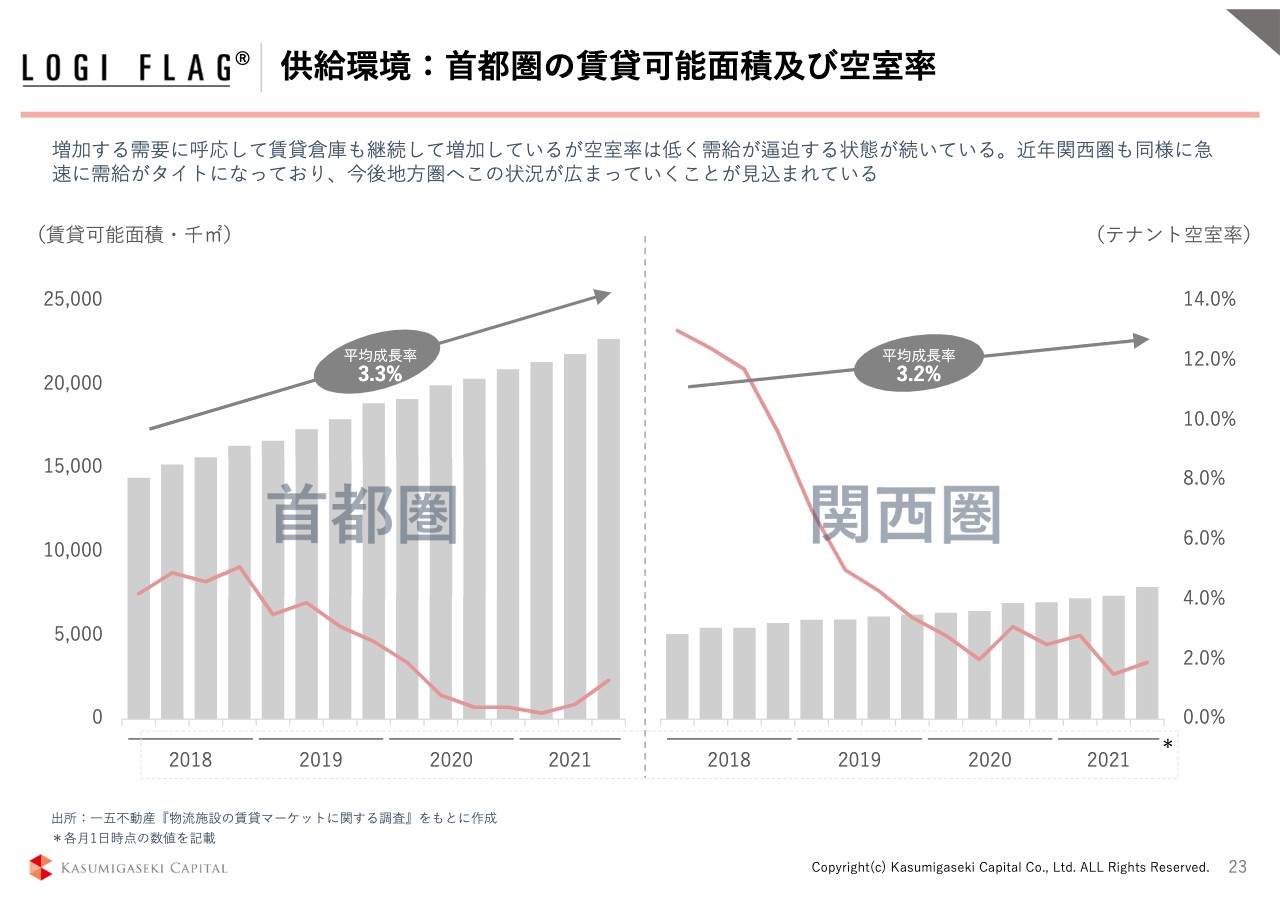

LOGI FLAG|供給環境:⾸都圏の賃貸可能⾯積及び空室率

倉庫の空室率などをみていただきたいのですが、こちらも5パーセントを切り、非常に低い水準にあります。首都圏・関西圏と同様、全国的にそのような傾向がありますので、今後もまだまだ、物流倉庫の足りない状況は続いていくと考えています。

LOGI FLAG|プロジェクトパイプライン⼀覧

話題を少し戻し、「なぜ『霞ヶ関キャピタル2.0』のプロジェクト推進に至ったか」についてお話しします。資料では18ページになります。昨年6月に事業を立ち上げてから、今年の頭くらいには、これくらいのパイプラインで、取っていけるであろう物件のリストはできあがってきます。

これらを積み上げていくと、コストベースで500億円から600億円くらいかかります。一方で、河本からもご説明しましたが、当社のB/Sはそれほど大きくはなく、100億円から150億円というところです。ここの資金的なギャップが非常にあると感じていました。

それから、利益についてです。こちらも河本がお話ししましたが、手前で利益が取れるのですが、開発利益は基本的に投資家さまに流れていきます。「この開発利益も一部取り込めないかな」と考えており、また、「あわよくばオフバランスでできないかな」といったところから、春先からなんらかの資金を、パートナーと組んで解決できないかなということで、プロジェクトを進めてきたところです。

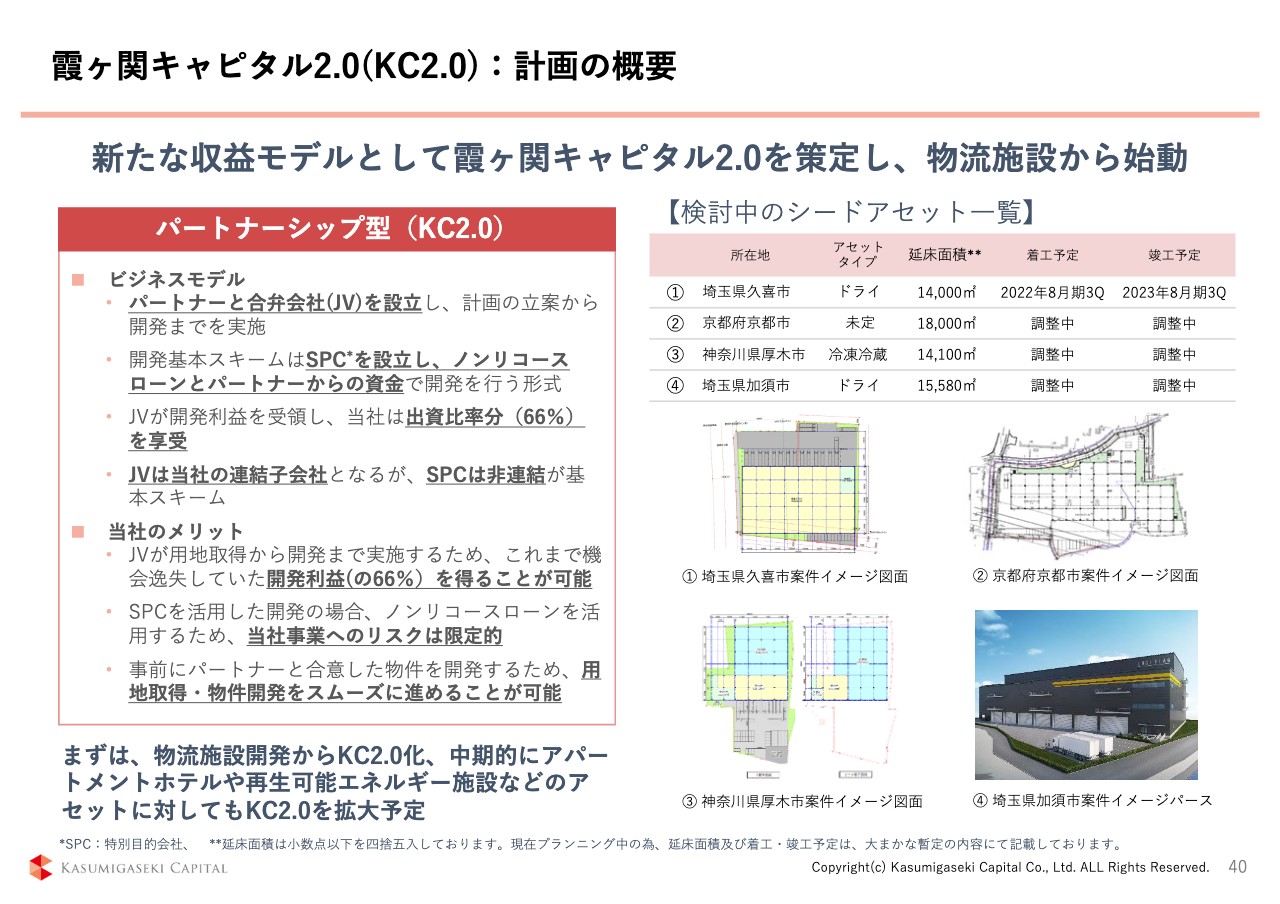

霞ヶ関キャピタル2.0(KC2.0):計画の概要

そのような資金的背景があり、春先からいろいろな投資家さまへ交渉してきました。20社から30社くらいヒアリングさせていただいたうち、5社くらいにこの取り組みに非常に興味を持ってもらうことができ、投資家さまが出てきています。

グローバルの非常に有名な投資銀行さま、グローバルファンドさま、そして国内の金融機関さまといった、誰もが知っているような方々に手を挙げていただきました。そこから半年かけて内容を煮詰めていったところ、国内の事業会社さまが非常によい条件でしたので、先月末に基本合意を締結し、スタートしたところです。

パートナーシップ型と呼んでいますが、ビジネスモデルがだいぶ変わってきました。河本の説明と重複しますが、手前で利益を抜くというよりはしっかり回収を目指して取り組んでいくことになっています。まずはパートナー会社さまとJV会社を設立し、物流開発を進めていこうとしています。

霞ヶ関キャピタル2.0(KC2.0):収益構造

JV会社を立ち上げても当初はそれほど資金はないため、SPCを活用したかたちでスタートしていきます。霞ヶ関のバランス水準にのらないかたちで展開できる、ということです。

一方で、わずかですが、SPCの最劣後エクイティ部分はこのJV会社が出資し、キャピタル利益が大きく出た場合は、JV会社がすべて取り込めるような仕組みで進めています。

当社としては、パートナーさまと一緒に用地の取得から開発まですべて進めていくため、非常にメリットが高いと考えています。今までですと、土地を取得した場合は、いろいろな投資家さまと開発し、いろいろな投資家さまが開発利益を享受してきていたものが、当社とJVパートナーさまとの間で、利益を享受していけるようになっています。SPCを活用できているため、この事業はオフバランスで展開できるところが非常におもしろいと思っています。

以上が「霞ヶ関キャピタル2.0」の大まかな内容となります。これから中身をつめていき、JV契約の締結を目指したいと思っています。

また、パイプラインに関しては、昨年度積み上げてきた中の4物件を第1弾のパイプラインとし、JVパートナーさまと会話しつつ、ファンドの設立にむけて進めてきているところです。

こちらも河本の説明の繰り返しになりますが、今までは手前で利益を得ていたところが、完全にこの「霞ヶ関キャピタル2.0」に移行すると、開発利益が取り込めるようになっていきます。もちろん、我が社で「霞ヶ関キャピタル1.0」と呼ばれている、手前で資金効率の高いプロジェクトも継続しつつ、高い利益をしっかり取り込んでいくことも目指していきたいと思っています。

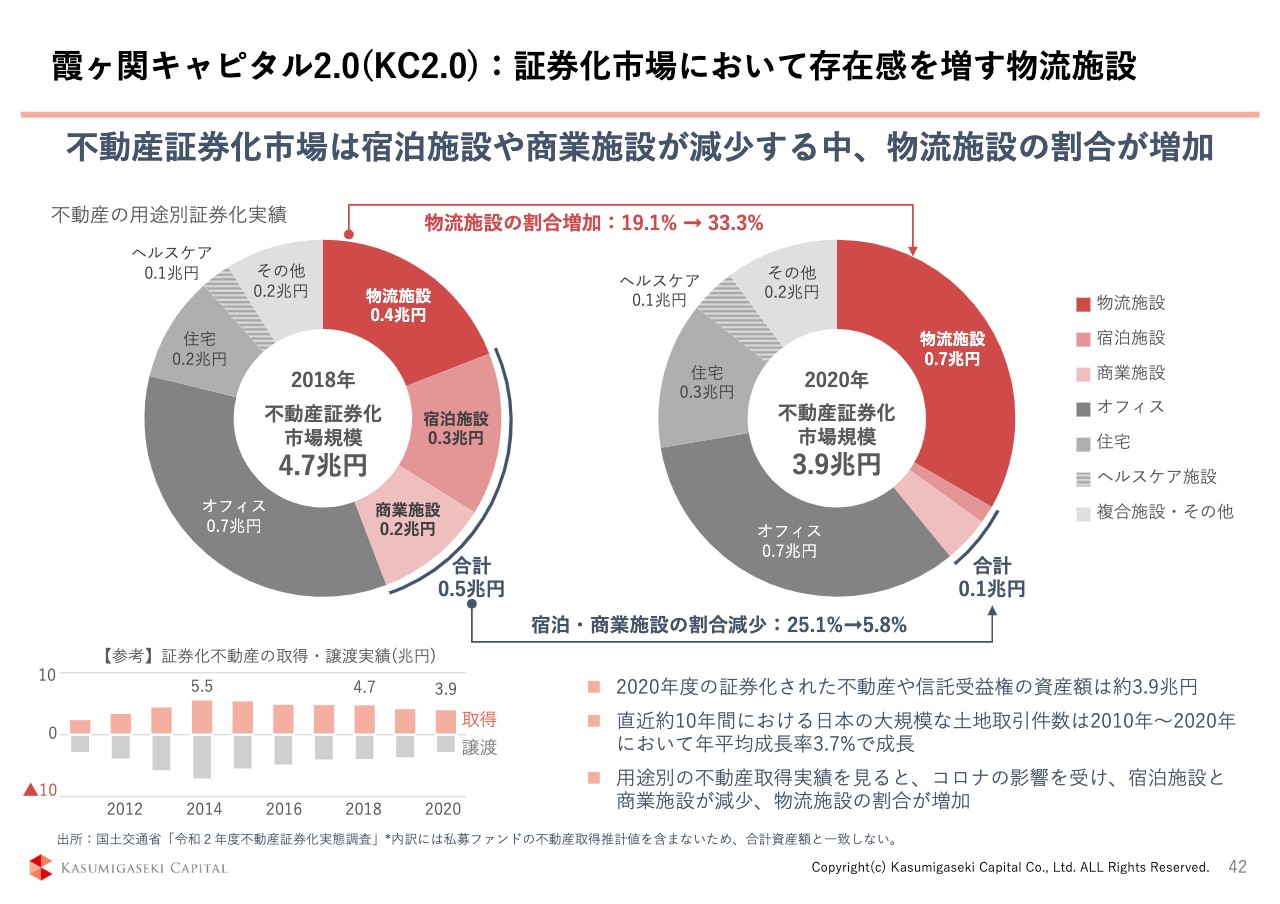

霞ヶ関キャピタル2.0(KC2.0):証券化市場において存在感を増す物流施設

JVパートナーさまがどのような部分に着目していたかにもなってきますが、不動産証券間マーケットのアセットタイプ別の取引額になっています。

2018年度に関しては物流施設として4,000億円程度の規模ですが、2020年度には7,000億円の規模となり、オフィスとほぼ同じくらいの割合を占めています。これからはEコマースの伸びとともに物流のパイはさらに大きくなっていくと思います。

JVパートナーさまとも、霞ヶ関としても取り込んでいきたいところですので、今後はJV契約を締結し、取り組んでいくかたちを進めていきたいと考えています。

簡単ではありますが、「霞ヶ関キャピタル2.0」についてご説明させていただきました。

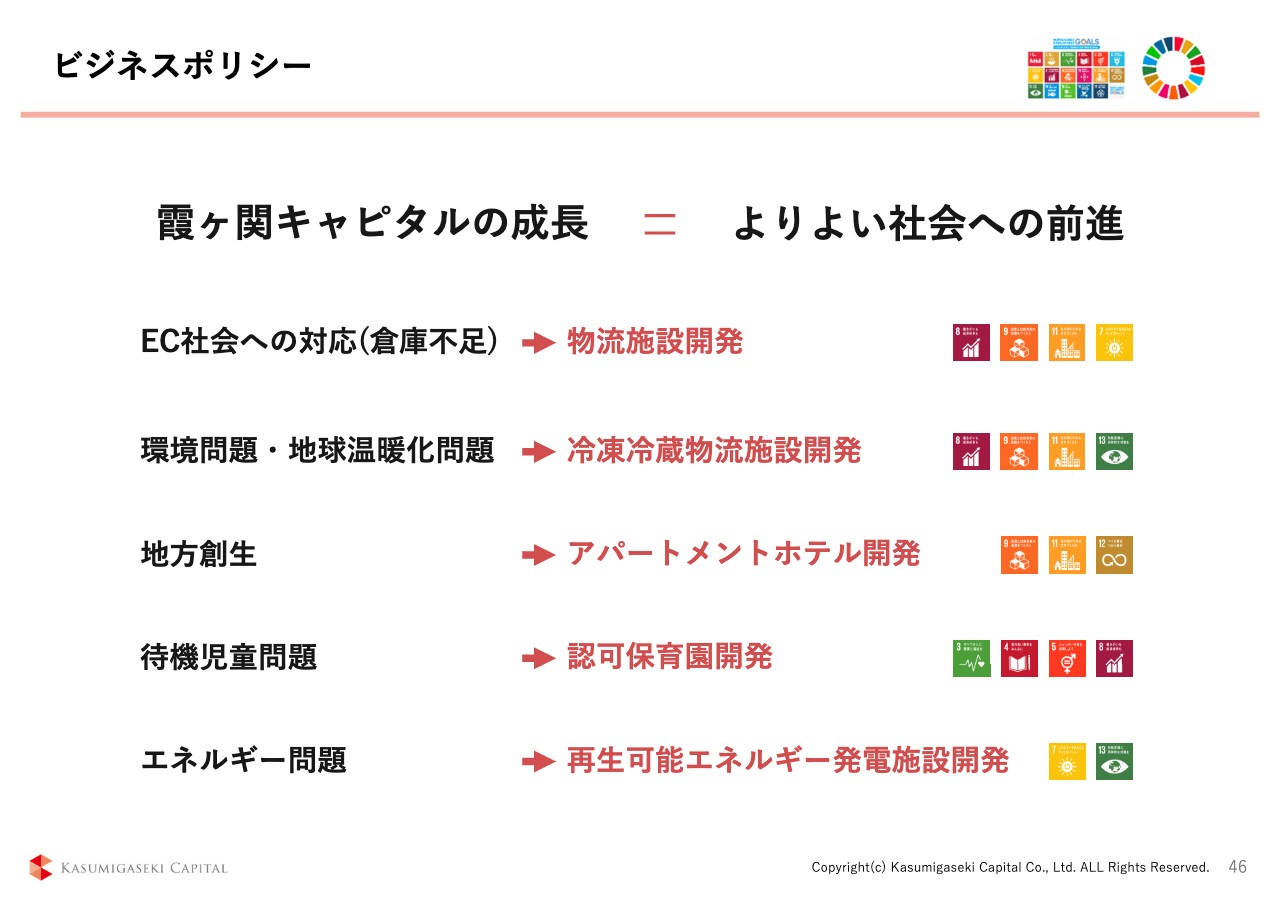

ビジネスポリシー

河本:以上が中期経営計画ならびに「霞ヶ関キャピタル2.0」の計画となっています。今、私は非常にワクワクしています。将来に向けてジャンプアップでき、そして、そんな未来を仲間である社員と共有できることに、ワクワクと感謝の気持ちでいっぱいです。

まずは物流で「霞ヶ関キャピタル2.0」を実行します。次はホテルや再エネ、または他のアセットタイプかもしれませんが、次の「霞ヶ関キャピタル2.0」、いわば「霞ヶ関キャピタル2.0」の第2章を目指そうとも思っています。「霞ヶ関キャピタル2.0プログラム」を実行するためには、とにもかくにも優秀な人材が必要です。

私は、常々「我が社の社員は最強です」と言っています。なぜいつもそのように言っているのか、少しはご理解いただけたのではないかと思っています。最強の社員がいるから「霞ヶ関キャピタル2.0」の仕組みが可能になり、「5年後の営業利益200億円」と宣言できるのです。

ただ、我が社の社員も最初から最強ではありません。入社し、おのおののリミッターを解除し、自分で考え、自分で行動するから最強になるのです。すると、会社も成長します。人材育成、イコール企業育成といっても過言ではないと思っています。これは我々経営陣も同じことです。

5年後の200億円は、決してゴールでもなんでもありません。まだまだベンチャー企業です。我々経営陣は今日お話しした内容以外にも、さらなる霞ヶ関キャピタルの成長も描いています。それをみなさまの前で発表できるように体制を整えることが経営陣のミッションだと思っています。

「霞ヶ関キャピタルの成長=よりよい社会への前進」というポリシーのもと、社員ともども貪欲に成長していきたいと思います。

株主還元と新市場区分

最後に、株主還元制度について少しお話しさせてください。49ページにお示ししているように、今期の配当については前期と同額以上を予定していることは、冒頭でもお話ししました。

一方で、株主優待制度については、これまでのクオカードから変更し、ポイント制のプレミアム優待クラブとしました。これは、より多く、より長く応援していただける株主さまには、より多くの優待でお返ししようという仕組みです。

中期経営計画を発表したこのタイミングの中で、より長く応援していただきたいという気持ちの表れです。これからもどうぞ、応援よろしくお願いいたします。