Publicidade

O banco Inter iniciou a negociação de ações na Nasdaq, em Nova York, nesta quinta-feira (23). Os papéis passam a ser negociados com o ticker INTR. O primeiro dia foi negativo para os ativos, fechando com uma forte baixa de 12,56%, a US$ 3,48.

Os planos da migração para os EUA foram retomados e concretizados após uma tentativa frustrada no final de 2021. Com a mudança, a expectativa é por mais visibilidade, acesso a uma base de investidores mais diversa e também opção como aumento de capital mantendo a estrutura sob controle.

Os acionistas poderão investir na Inter&Co diretamente pela bolsa dos EUA. Os investimentos no Inter já podiam ser feitos via BDRs (Brazilian Depositary Receipts) de Inter & Co INBR31desde o dia 20 de junho; a última sexta-feira marcou o último dia de negociação das ações BIDI3 e BIDI4, além das units BIDI11 na B3, em meio ao processo de migração da base acionária para os EUA.

Masterclass

As Ações mais Promissoras da Bolsa

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de valorização para os próximos meses e anos, e assista a uma aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Em comunicado, o banco explicou que, desde o último dia 22 de junho de 2022 os acionistas que tiverem recebido BDRs poderão, a qualquer tempo, solicitar a conversão dos BDRs de sua titularidade em Class A Shares de emissão de Inter & Co (INTR) nos EUA. Isto mediante instrução à sua instituição custodiante para que esta solicite ao Banco Bradesco, instituição depositária do programa de BDRs do Inter, a respectiva conversão.

O acionista deve ter uma conta válida junto a uma corretora de valores nos Estados Unidos, à qual serão destinadas as Class A Sharessubjacentes aos BDR desmontados.

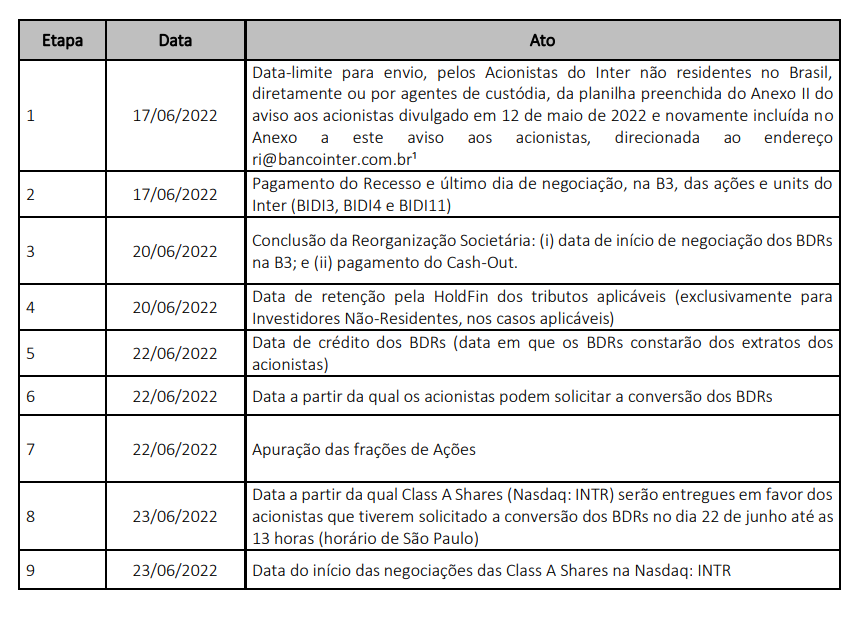

Confira abaixo o cronograma da migração para a Nasdaq:

Como parte do processo de reorganização societária, o Inter definiu o valor final de R$ 39,18 por papel a ser pago aos acionistas que optarem pelo cash-out — a saída da base da companhia em troca de quantia em dinheiro.

Continua depois da publicidade

O valor considera o preço de R$ 38,70, correspondente ao valor econômico por ação preferencial ou ordinária de emissão do banco fixado nos termos do Laudo do Cash-Out e é atualizado conforme variação da taxa DI apurada entre a data de realização da assembleia-geral extraordinária (AGE) sobre a reestruturação — 12 de maio de 2022 — e a data do efetivo pagamento do resgate, em 20 de junho.

De acordo com a empresa, nos primeiros 30 dias de negociação dos BDRs na B3, os acionistas terão cobertura de suas taxas referentes à conversão em ações da Inter&Co na Nasdaq. Se optarem por manter os BDRs, o Inter informou que não será necessário que o acionista faça nada para receber. Os BDRs já seriam automaticamente depositados na conta do acionista na corretora.

Em maio (entre os dias 13 e 20), o Banco ofereceu duas alternativas para os detentores de papéis BIDI3, BIDI4 e BIDI11: a opção do recebimento de BDRs Nível 1 lastreados em Class A Shares da Inter&co ou a opção Cash-out, na qual era possível receber o valor destacado acima por cada 6 ações do Banco Inter. Nessa hipótese, essas 6 ações dariam direito a uma Ação Preferencial Resgatável em dinheiro da HoldFin.

Para aqueles que optaram por receber BDRs, a quantidade se modificou proporcionalmente ao valor detido anteriormente. Para cada 6 ou mais ações ordinárias ou preferenciais (BIDI3 OU BIDI4), foi entregue um BDR. Já no caso das Units, BIDI11, cada duas deu direito a um BDR (um BIDI11 corresponde a 0,5 BDR).

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.

You must be logged in to post a comment.