Publicidade

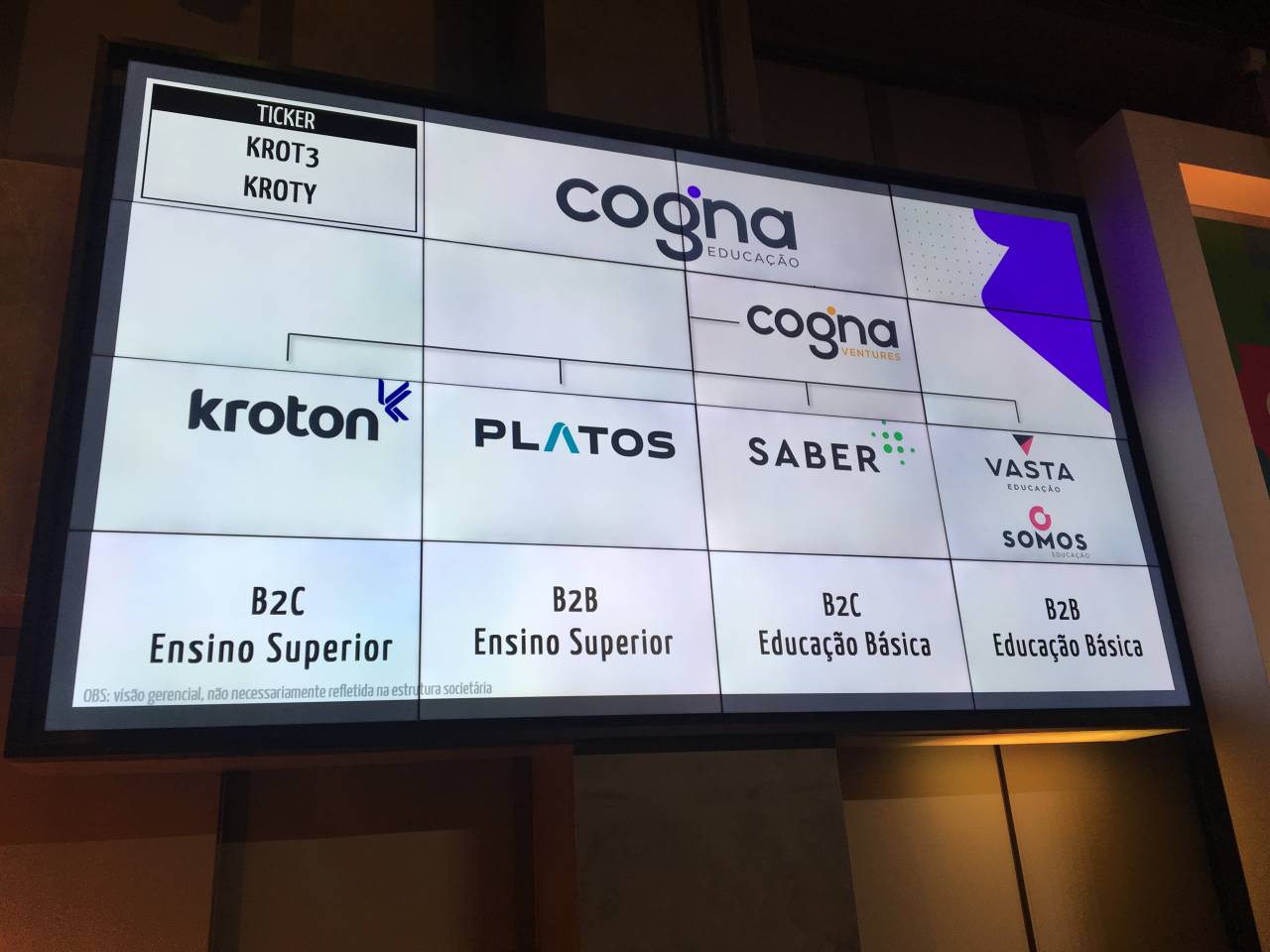

O grupo de educação Cogna (COGN3), dona da Vasta e da Kroton, registrou um prejuízo líquido ajustado de R$ 36,595 milhões no segundo trimestre de 2022 (2T22), revertendo o lucro ajustado de R$ 55,29 milhões registrado no mesmo período de 2021. A companhia divulgou seus números nesta quinta-feira (11). Em termos não ajustados, o prejuízo líquido foi de R$ 100 milhões, alta de 148,5% na base anual.

No trimestre, a receita líquida foi a R$ 1,155 bilhão, uma leve variação positiva na comparação anual, de 0,2%, puxada principalmente pelo crescimento de Vasta, de educação básica.

Enquanto isso, a companhia registrou uma melhora operacional, com o lucro antes de juros, impostos, depreciações e amortizações (Ebitda) recorrente foi a R$ 355 milhões, alta anual de 11,4%, o que levou a uma margem Ebitda (relação entre Ebitda e receita) recorrente de 30,7%, avanço de 3,1 pontos percentuais na comparação anual.

Ebook Gratuito

Como analisar ações

Cadastre-se e receba um ebook que explica o que todo investidor precisa saber para fazer suas próprias análises

Ao informar os dados, você concorda com a nossa Política de Privacidade.

O consenso Refinitiv projetava um prejuízo de R$ 42,10 milhões, Ebitda de R$ 294,12 milhões e receita de R$ 1,155 bilhão no trimestre.

“As reestruturações que fizemos tanto na Kroton [de ensino superior] quanto na Vasta no ano passado, além da busca pela eficiência que a gente tem feito, num contexto de inflação, alta competitividade e cenário econômico desafiador estão entre os destaques”, apontou Roberto Valério, CEO da Cogna, em entrevista ao InfoMoney.

O grupo de educação destacou que o Ebitda recorrente teve o quinto trimestre consecutivo de crescimento. “Esse resultado, claro, tem uma característica mais contábil, mas vem com uma geração de caixa bastante forte, de 47% no primeiro semestre de 2022 na comparação anual”, destacou o executivo.

Continua depois da publicidade

A geração de caixa operacional após capex totalizou R$ 290 milhões no trimestre, com a companhia ressaltando as ações de redução de custos e despesas corporativas e melhora da adimplência líquida da carteira de clientes.

Valério destaca dois pontos para a recuperação, como o crescimento de 34,5% da receita líquida da Vasta, e a diminuição da velocidade de queda de receita da Kroton (baixa de 3,4% na base anual).

Assim, avalia, o ponto de inflexão no segmento de ensino superior pode estar mais próximo de acontecer. “Tínhamos falado para o mercado que a receita da Kroton ia passar a crescer em 2023, mas como a captação está indo bem, nossa base de alunos cresceu 12%, já dizemos que pode ser no terceiro trimestre de 2022. No próximo trimestre já deveríamos ver crescimento de receita em Kroton”, afirma.

Esse movimento de inflexão se aproxima dois anos após a Cogna ter começado a fazer uma impactante mudança no segmento de ensino superior em meio a resultados ruins e forte impacto da pandemia no ensino presencial, o que levou a companhia a apostar nos cursos híbridos e no segmento premium como alavancas de recuperação.

“Tivemos a reestruturação de Kroton de 2020 para 2021, com fechamento de 25% dos campi, além da redução dos custos de marketing e renegociação de dívida com alunos. Isso impactou evasão, fizemos a limpeza da base dos que tinham crédito financeiro ruim e sentimos impacto agora nos resultados, com adimplência alta. A Vasta também enxugou custos. Vasta tendo receita em alta com custo menor, terá mais resultado. Numa visão geral, Kroton e Vasta estão com números saudáveis”, avalia o executivo.

Dívida

Um dos pontos que é sempre observado de perto pelos investidores e analistas de mercado com relação à Cogna é a sua dívida, com o custo dela pressionando ainda mais o balanço com a forte alta da Selic no último ano.

A companhia de educação destacou que, olhando para o semestre, com o aumento da taxa de juros, o foco se voltou para um liability management (gestão de passivos) que mitigue as despesas financeiras.

No primeiro semestre, houve R$ 347 milhões em dívidas renegociadas abaixo do par e em agosto, houve uma emissão de R$ 500 milhões via CRI com prazo médio significativamente superior ao prazo médio das atuais dívidas da empresa (88 versus 22 meses).

“Despesa financeira é algo que olhamos com muita dedicação, nossa dívida líquida é de R$ 3 bilhões, claro que o serviço da dívida pesa nos nossos resultados. Estamos buscando trocar linhas de créditos mais caras por mais baratas, estamos tendo bastante sucesso (…) É importante dizer que a nossa geração de caixa é mais do que suficiente para pagar serviço da dívida e ainda gerar caixa livre. Claro que preferia Selic a 4%, 5%, mas a empresa é saudável o suficiente para passar por esse momento até que a taxa de juros volte a patamares mais baixos”, afirma Valério.

Procurando uma boa oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje.